"Деньги застряли": инвесторы теряют возможность заработать на новостройках

С таким заголовком новость выпустил Forbes

Инвестиции в новостройки перестают быть способом заработать — теперь это инструмент, подходящий разве что для сохранения средств, рассказали участники рынка, опрошенные Forbes. По их словам, многие из тех, кто в 2021 году рассчитывал получить прибыль, купив новостройки с целью быстрой перепродажи, сейчас вынуждены принять концепцию «длинных денег» или выходить из инвестиции с убытками. У происходящего несколько причин: рост цен практически остановился, спрос упал, а конкурировать с девелопером за счет небольшого демпинга не получается из-за программ субсидированной ипотеки, которые для покупателя привлекательнее низкой цены.

Недвижимость впрок

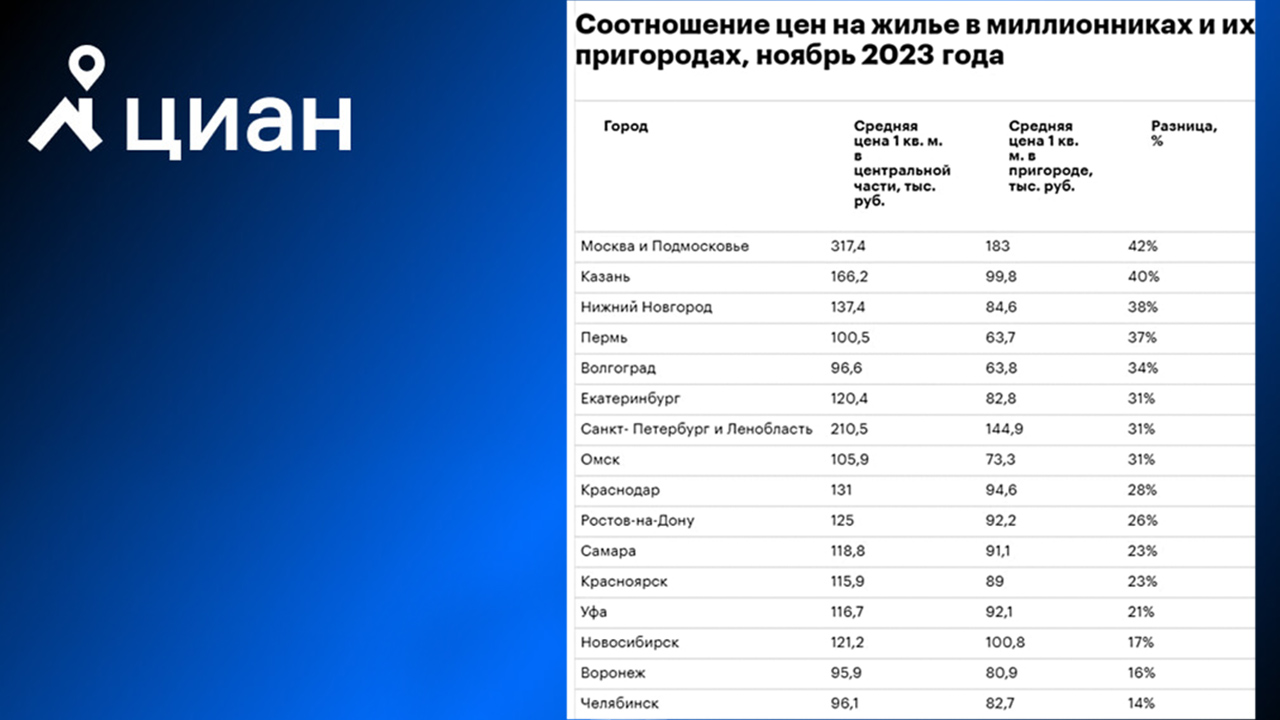

В 2021 году эксперты зафиксировали существенную долю инвесторов среди покупателей новостроек. По оценке Циан (имеется в распоряжении Forbes), на них пришлось 12-14% от всех заключенных договоров долевого участия (ДДУ). Большинство опрошенных участников рынка оценили долю инвесторов примерно так же или выше.

«По итогам 2021 года доля инвесторов на первичном рынке столицы составила 12-13%», — подсчитала генеральный директор «НДВ Супермаркет Недвижимости» Наталия Кузнецова. Эксперт по недвижимости компании «Этажи» в Москве Алена Костина считает, что на долю инвесторов пришлось до трети ДДУ в Москве в 2021 году.

«В зависимости от класса недвижимости и конкретного проекта доля инвестиционных покупок может варьироваться от 0% и до 35%, — полагает управляющий партнер Dombook, председатель совета директоров «Бест-Новостроя» Ирина Доброхотова. — В 2021 году в среднем по рынку доля инвестиционных сделок составляла около 20%. В бизнес-классе в прошлом году доля инвесторов среди покупателей составляла порядка 15-18%. В высокобюджетном сегменте — около 5-7%».

Всего в 2021 году в Москве было продано 98 770 квартир в новостройках, таким образом «на руках» у инвесторов находится от 12 000 до 33 000 приобретенных только в 2021 году на волне ажиотажного спроса квартир в новостройках. Массовая попытка продать «инвестиционные» квартиры пришлась на апрель и май 2022 года, когда рынок нащупывал «дно» спроса из-за рекордно дорогой ипотеки, рассказали собеседники Forbes.

«В 2022 году большая доля инвестиционных квартир и апартаментов, которые реализовывались по уступке договора долевого участия, приходится на второй квартал 2022 года, в частности, на апрель и май. Доля таких лотов тогда составляла 16-18% от общего количества сделок», — говорит Кузнецова из «НДВ Супермаркет Недвижимости».

«Был рост в апреле-мае 2022-го, но всплеск были не кратным», — добавляет инвестор, финансист и эксперт по недвижимости Александр Шабанов. «Сразу после начала специальной военной операции количество предложений по переуступкам резко увеличилось», — отмечает член совета директоров SimpleEstate Артем Цогоев.Торопливые теряют деньги

В 2022 году инвесторы, желающие выйти из актива, вынуждены идти на большой дисконт, который может свести ожидаемую прибыль к нулю или даже вынудить «уйти в минус», говорят опрошенные эксперты. Причины — низкий спрос и эффект от программ ипотеки от застройщика со ставками менее 1%.

«В третьем квартале 2022 года инвесторы стали вновь выводить свои квартиры в продажу, но большая часть не смогла их реализовать, поскольку на такие квартиры не распространяются условия, которые могут предложить застройщики: субсидированные минимальные ставки, длительные рассрочки, ипотека траншами», — констатирует директор управления новостроек «Инком-Недвижимости» Валерий Кочетков.

«Обычному покупателю всегда интереснее купить у застройщика с его дешевой ипотекой, — рассуждает управляющий агентством недвижимости «Вишня» Сергей Вишняков. — Чтобы привлечь внимание, инвестору с переуступкой нужно сделать крайне интересное предложение — минус 20-25% от действующей цены застройщика».

«Из-за низкой активности покупателей реализация приобретенных лотов будет проходить с дисконтом, который может достигать 15-20%», — говорит Кузнецова из из «НДВ Супермаркет Недвижимости». «Такой дисконт очень накладный и, конечно, приводит к снижению прибыли инвесторов», — резюмирует руководитель «МИЭЛЬ «Пречистенка» Мария Богачкина.

Некоторые инвесторы успели быстро избавиться от квадратных метров. «Порядка 6% квартир, приобретенных инвесторами в 2021 году, уже реализовано в год покупки, еще 4% — за девять месяцев 2022 года», — уточняет генеральный директор VSN Realty Яна Глазунова. «Действительно, часть квартир в прошлом году приобреталась с целью краткосрочных инвестиций, когда купленная квартира почти сразу выставлялась на продажу с наценкой до уровня ожидаемой доходности», — отмечает Костина из «Этажей».

Есть особая категория инвесторов, которые несут или рискуют понести убытки. Речь идет о тех, кто приобретал новостройки в ипотеку, рассчитывая быстро продать и заработать на общем росте цены, говорят эксперты. Такая тактика была распространена в 2021 году, в течение которого цены выросли примерно на 30%. «Вариант, когда платежи по ипотеке уже съедают прибыль, встречается довольно часто, — констатирует Вишняков из агентства «Вишня». — В 2020 и 2021 годах рынок рос как раз за счет ипотеки, и инвесторы были часто такими же, как рынок, ипотечными. Раньше стратегия могла быть рабочей: купил с ипотекой, дождался, когда ценник вырастет на 20-30%, продал из-под ипотеки. Сейчас у таких инвесторов начали реализовываться риски».

Длинные деньги

Большинство инвесторов вынуждены принять ситуацию, в которой деньги «застряли» в новостройках. Уходить в минус они не готовы, поэтому займут выжидательную позицию, говорят опрошенные эксперты. «Сейчас часть инвесторов приостановила свою активность на рынке, ожидая позитивных сигналов, — говорит управляющий партнер компании «Метриум» Надежда Коркка. — Многим приходится реализовать активы дольше, чем планировалось, извлекая меньшую прибыль, но продавать активы дешевле суммы, за которую они приобретены, инвесторы не готовы. Им нужно как минимум «выйти в ноль».

По словам собеседников Forbes, большинство инвесторов не дают сейчас существенных дисконтов. «По нашим подсчетам, квартиры по переуступке выставлены в продажу с ценой квадратного метра в среднем на 4% ниже, чем по объектам в том же проекте от девелопера», — говорит эксперт «Циан.Аналитики» Виктория Кирюхина. «Инвестор опирается на стоимость аналогичных квартир от застройщика. Если в продаже много сходных по качеству квартир, то ему приходится уступать 5% и более», — добавляет совладелец группы «Родина» Владимир Щекин.

«Средний дисконт за уступку составляет 15% от цены экспонирования у застройщика», — полагает эксперт по недвижимости Александр Шабанов. Дисконт в диапазоне 0-15% от действующей цены застройщика позволяет инвесторам, которые «зашли» в проект в 2020-2021 годах, сохранить безубыточность и даже получить небольшую прибыль, говорят эксперты. Шабанов оценил ее в 0-8% от вложенных средств. «Чтобы выйти в минус, скидка должна быть больше 30%; при небольших скидках инвесторам «грозит» относительно низкая прибыль, на уровне 10-15% ,что по сравнению с другими инвестиционными инструментами все равно неплохо», — добавляет Щекин.

Большинство инвесторов, по мнению участников рынка, готовятся пережидать период нестабильности на рынке «в бетоне», то есть не продавая купленные для инвестиций новостройки в течение трех и более лет.

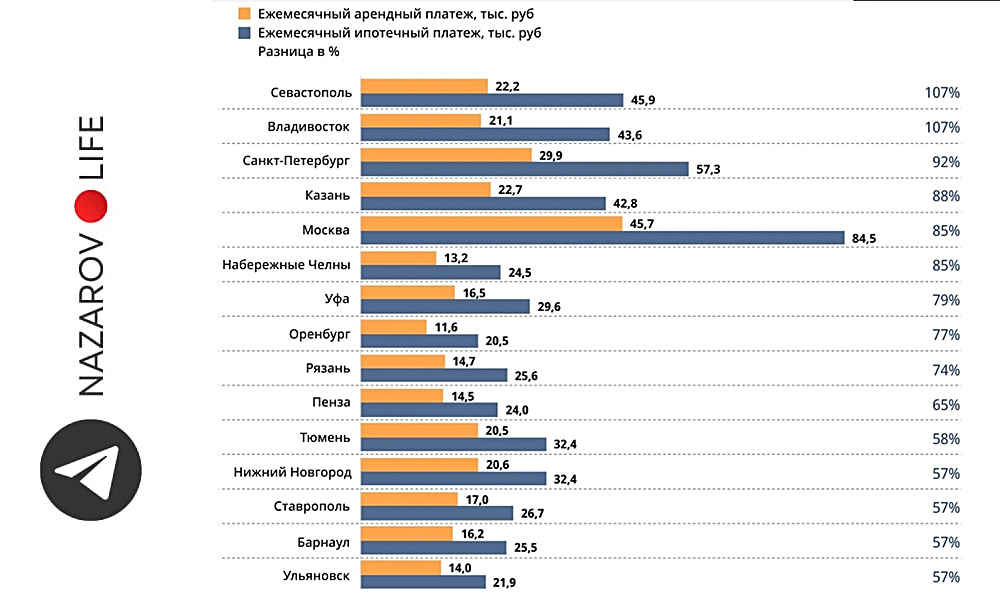

«С учетом наличия «нулевой» ипотеки на рынке, также стоит рассматривать инвестиции для сдачи в аренду, когда ежемесячный арендный платеж покрывает взнос по ипотеке», — полагает Кирюхина. Почти половина собеседников Forbes солидарны с тем, что инвесторы выберут путь рантье. «В основном люди задают вопрос сами себе «Ну а куда еще вложиться?» и, не находя ответа, опять покупают студию в новостройке в надежде на рост рынка, — рассуждает Цогоев из SimpleEstate. — Я лично склоняюсь к тому, что у большинства «деньги застряли». Невозможность выхода из актива разливается по рынку, вот это основная проблема». «До восстановления рынка инвесторам придется подождать два-три года», — резюмирует Костина из «Этажей».

Источник: FORBES

Возможно вам будут интересны эти новости:

-

Казахстанский Kaspi подал заявку на проведение IPO на бирже Nasdaq

29 Декабрь 2023Казахстанский Kaspi подал заявку на проведение IPO на бирже Nasdaq

29 Декабрь 2023Казахстанский Kaspi подал заявку на проведение IPO на бирже Nasdaq -

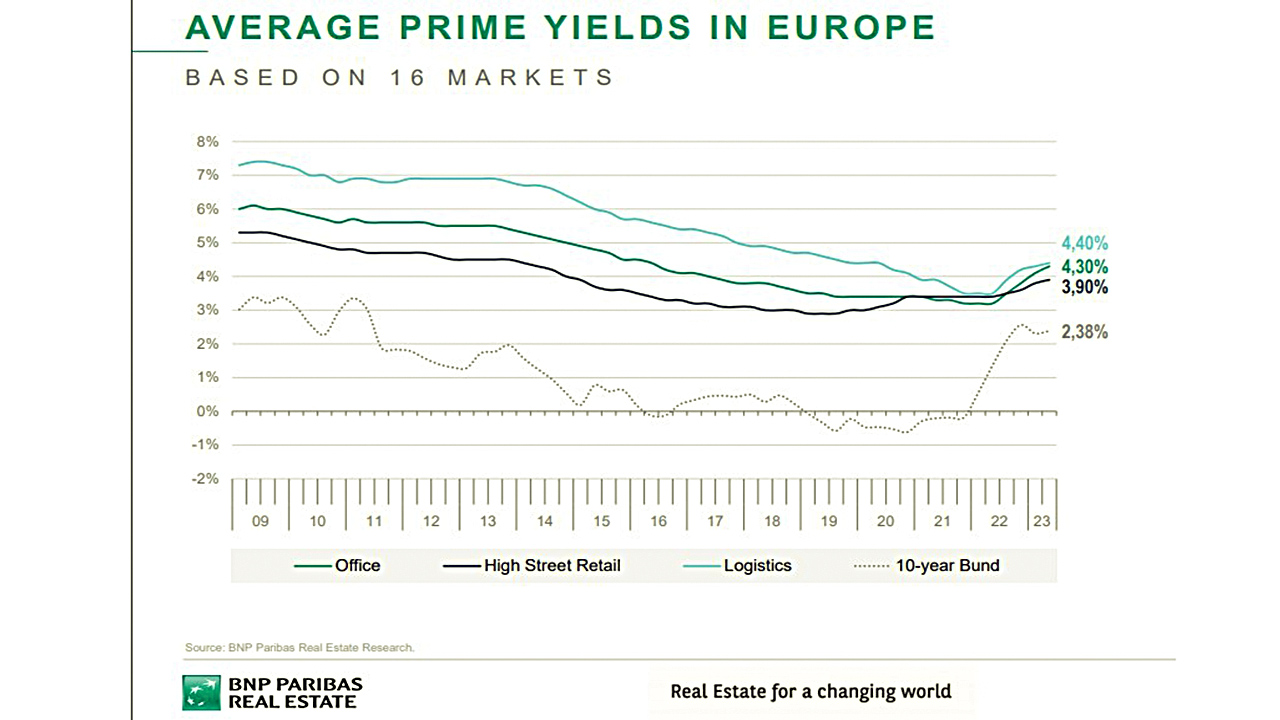

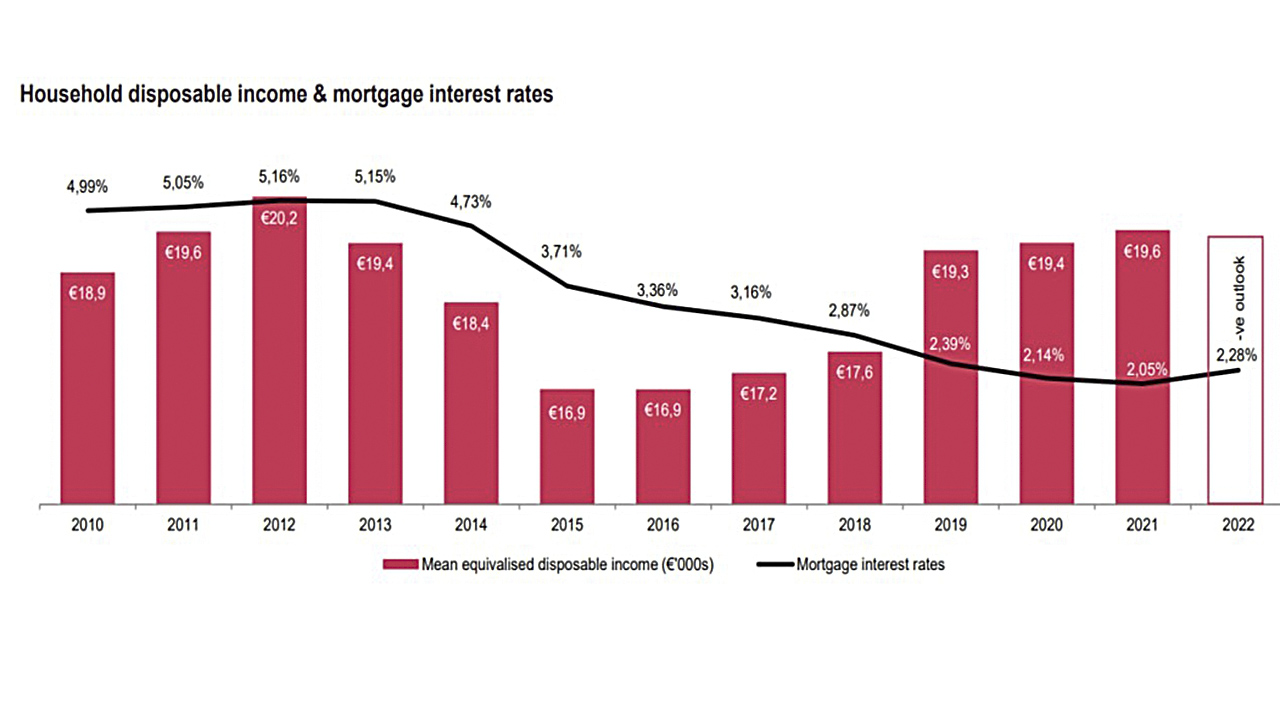

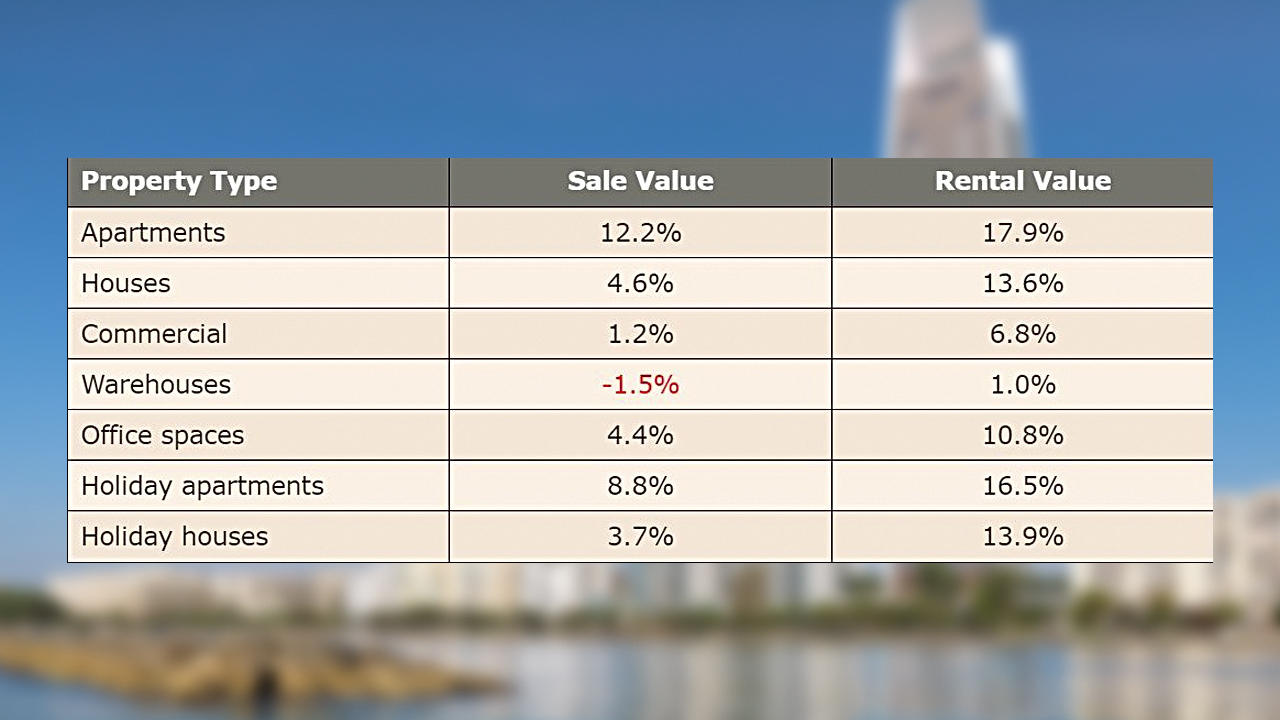

Средняя доходность премиальной коммерческой недвижимости в Европе

1 Сентябрь 2023Средняя доходность премиальной коммерческой недвижимости в Европе

1 Сентябрь 2023Средняя доходность премиальной коммерческой недвижимости в Европе -

Аналитический обзор рынка торговой недвижимости Новосибирска

22 Июнь 2020Аналитический обзор рынка торговой недвижимости Новосибирска

22 Июнь 2020Аналитический обзор рынка торговой недвижимости Новосибирска -

Самый большой пентхаус в Дубае выставили на продажу

4 Январь 2024Самый большой пентхаус в Дубае выставили на продажу

4 Январь 2024Самый большой пентхаус в Дубае выставили на продажу -

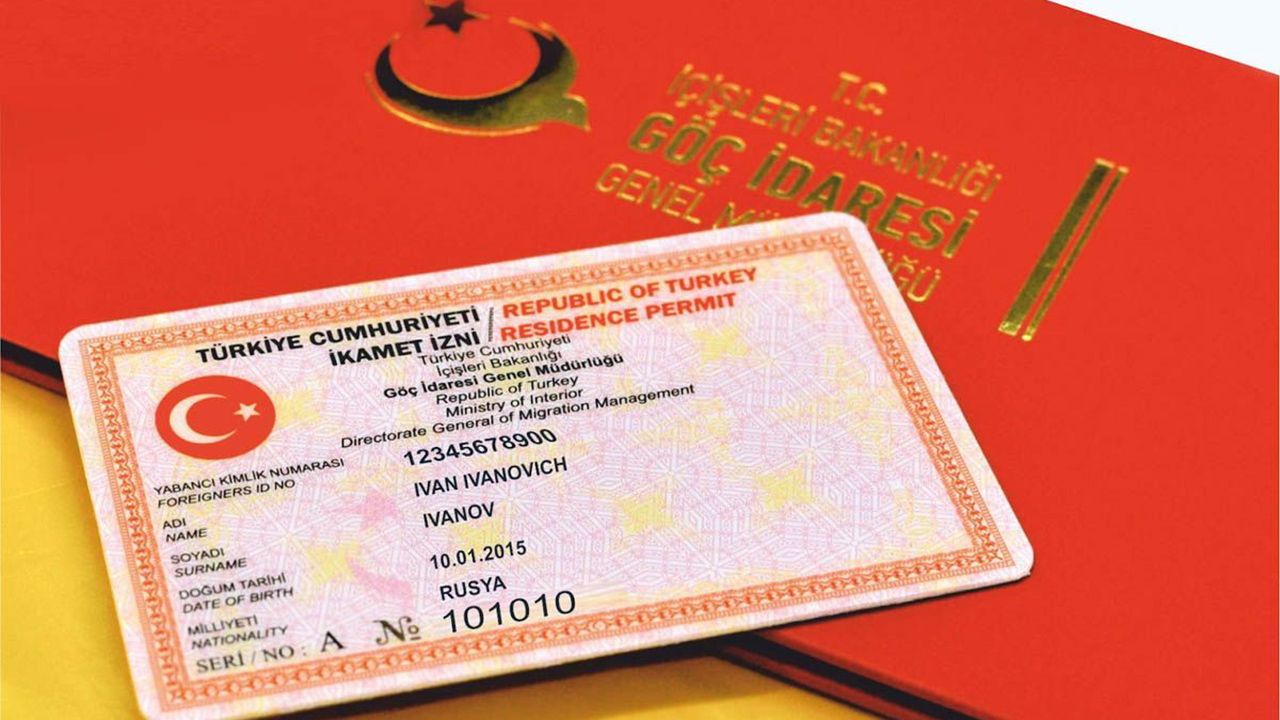

$600 000 составит минимальная стоимость недвижимости в Турции для получения гражданства

13 Декабрь 2023$600 000 составит минимальная стоимость недвижимости в Турции для получения гражданства

13 Декабрь 2023$600 000 составит минимальная стоимость недвижимости в Турции для получения гражданства -

Привлечение инвестиций в инновации, в проекты и стартапы

1 Октябрь 2022Привлечение инвестиций в инновации, в проекты и стартапы

1 Октябрь 2022Привлечение инвестиций в инновации, в проекты и стартапы -

Капитал за «Открытие»: ВТБ договорился об условиях покупки банка

7 Декабрь 2022Капитал за «Открытие»: ВТБ договорился об условиях покупки банка

7 Декабрь 2022Капитал за «Открытие»: ВТБ договорился об условиях покупки банка -

Nazarov & Partners поможет арендовать нежилые помещения в клубном комплексе Маяковский в самом центре Новосибирска

9 Декабрь 2022Nazarov & Partners поможет арендовать нежилые помещения в клубном комплексе Маяковский в самом центре Новосибирска

9 Декабрь 2022Nazarov & Partners поможет арендовать нежилые помещения в клубном комплексе Маяковский в самом центре Новосибирска -

Продажа арендного бизнеса. Офис в 500 метрах от метро в бизнес-центре.

30 Март 2021Продажа арендного бизнеса. Офис в 500 метрах от метро в бизнес-центре.

30 Март 2021Продажа арендного бизнеса. Офис в 500 метрах от метро в бизнес-центре. -

Премьера проекта от строительной компании НОВЫЙ МИР

16 Ноябрь 2023Премьера проекта от строительной компании НОВЫЙ МИР

16 Ноябрь 2023Премьера проекта от строительной компании НОВЫЙ МИР -

Образование в Турции: возможности и перспективы

9 Март 2024Образование в Турции: возможности и перспективы

9 Март 2024Образование в Турции: возможности и перспективы -

Гражданство по происхождению: какие страны поддерживают программу

14 Апрель 2023Гражданство по происхождению: какие страны поддерживают программу

14 Апрель 2023Гражданство по происхождению: какие страны поддерживают программу -

Французский логистический оператор FM Logistic переходит из владельцев в арендаторы

4 Август 2023Французский логистический оператор FM Logistic переходит из владельцев в арендаторы

4 Август 2023Французский логистический оператор FM Logistic переходит из владельцев в арендаторы -

Банк Ренессанс Кредит восстановил валютные переводы в Грузию и Армению

22 Март 2023Банк Ренессанс Кредит восстановил валютные переводы в Грузию и Армению

22 Март 2023Банк Ренессанс Кредит восстановил валютные переводы в Грузию и Армению -

KNIGHT FRANK RUSSIA: объем инвестиций в недвижимость вырос на 42%

29 Ноябрь 2022KNIGHT FRANK RUSSIA: объем инвестиций в недвижимость вырос на 42%

29 Ноябрь 2022KNIGHT FRANK RUSSIA: объем инвестиций в недвижимость вырос на 42% -

TCS Group 31 января проведет делистинг с LSE

5 Январь 2024TCS Group 31 января проведет делистинг с LSE

5 Январь 2024TCS Group 31 января проведет делистинг с LSE -

Турция введёт обязательное страхование от стихийных бедствий

18 Март 2024Турция введёт обязательное страхование от стихийных бедствий

18 Март 2024Турция введёт обязательное страхование от стихийных бедствий -

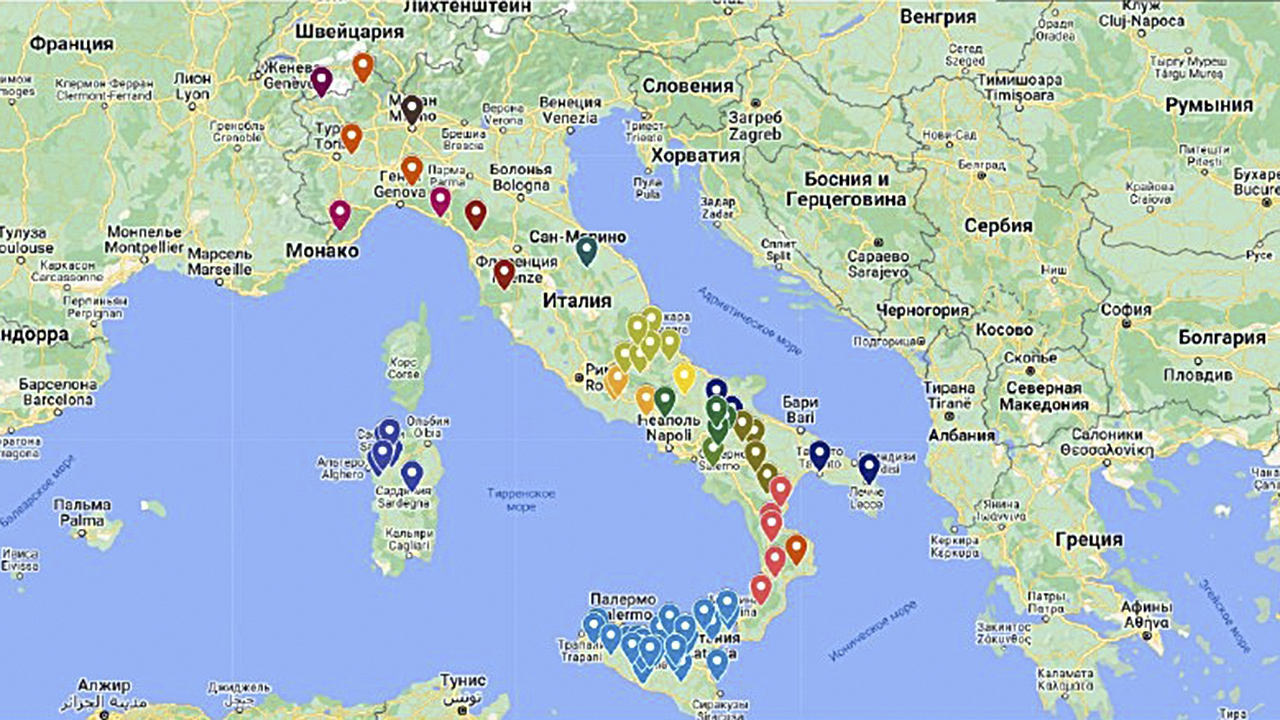

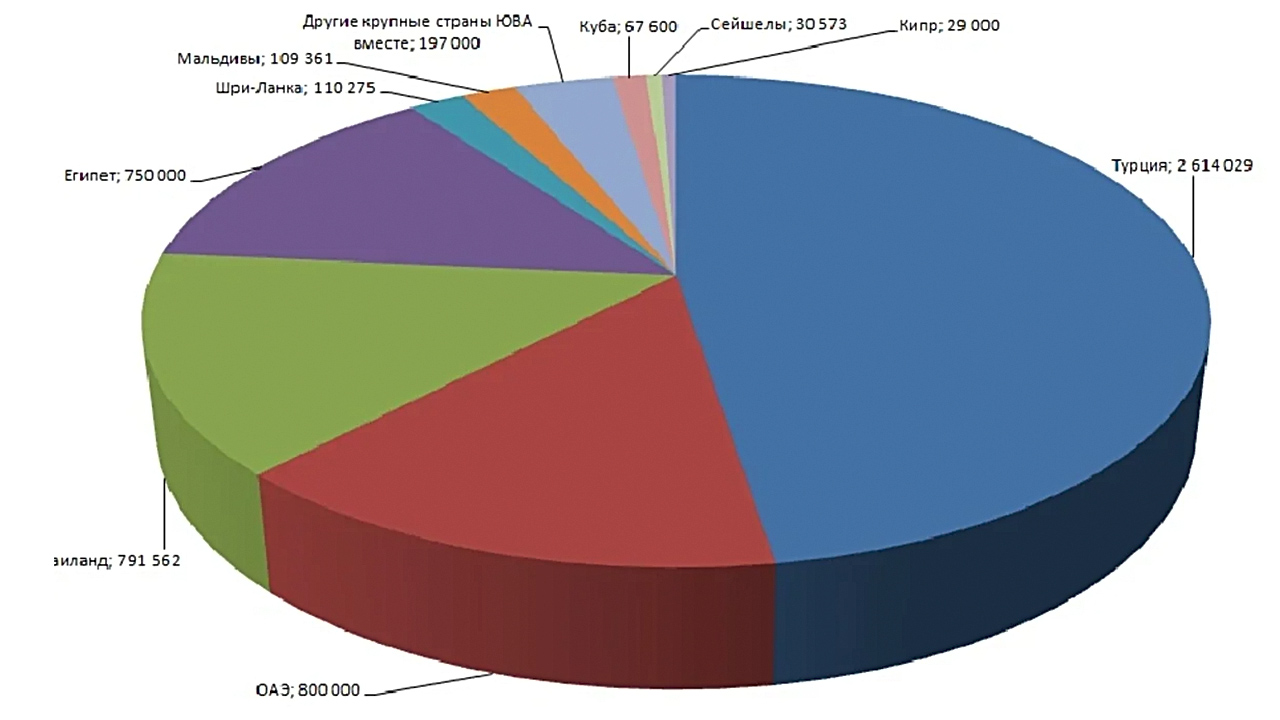

Недвижимость в каких странах предпочитают покупать граждане Казахстана

14 Январь 2023Недвижимость в каких странах предпочитают покупать граждане Казахстана

14 Январь 2023Недвижимость в каких странах предпочитают покупать граждане Казахстана -

Популярные способы переезда в Южную Европу без инвестиций

29 Январь 2023Популярные способы переезда в Южную Европу без инвестиций

29 Январь 2023Популярные способы переезда в Южную Европу без инвестиций -

Доходы российских торговых центров в этом году могут упасть на 35-45% в сравнение с 2019 годом

26 Ноябрь 2022Доходы российских торговых центров в этом году могут упасть на 35-45% в сравнение с 2019 годом

26 Ноябрь 2022Доходы российских торговых центров в этом году могут упасть на 35-45% в сравнение с 2019 годом -

Подписан договор о сотрудничестве с одним из ведущих девелоперов в Ларнаке на Кипре

10 Август 2022Подписан договор о сотрудничестве с одним из ведущих девелоперов в Ларнаке на Кипре

10 Август 2022Подписан договор о сотрудничестве с одним из ведущих девелоперов в Ларнаке на Кипре -

Александр Бойко: «После кризиса зарабатывать будут совершенно другие бизнесы»

3 Июль 2020Александр Бойко: «После кризиса зарабатывать будут совершенно другие бизнесы»

3 Июль 2020Александр Бойко: «После кризиса зарабатывать будут совершенно другие бизнесы» -

Россияне стали больше покупать зарубежной недвижимости в 2023 году

16 Июль 2023Россияне стали больше покупать зарубежной недвижимости в 2023 году

16 Июль 2023Россияне стали больше покупать зарубежной недвижимости в 2023 году -

Сколько надо доплатить за вид на воду - глобальное исследование

24 Июль 2023Сколько надо доплатить за вид на воду - глобальное исследование

24 Июль 2023Сколько надо доплатить за вид на воду - глобальное исследование -

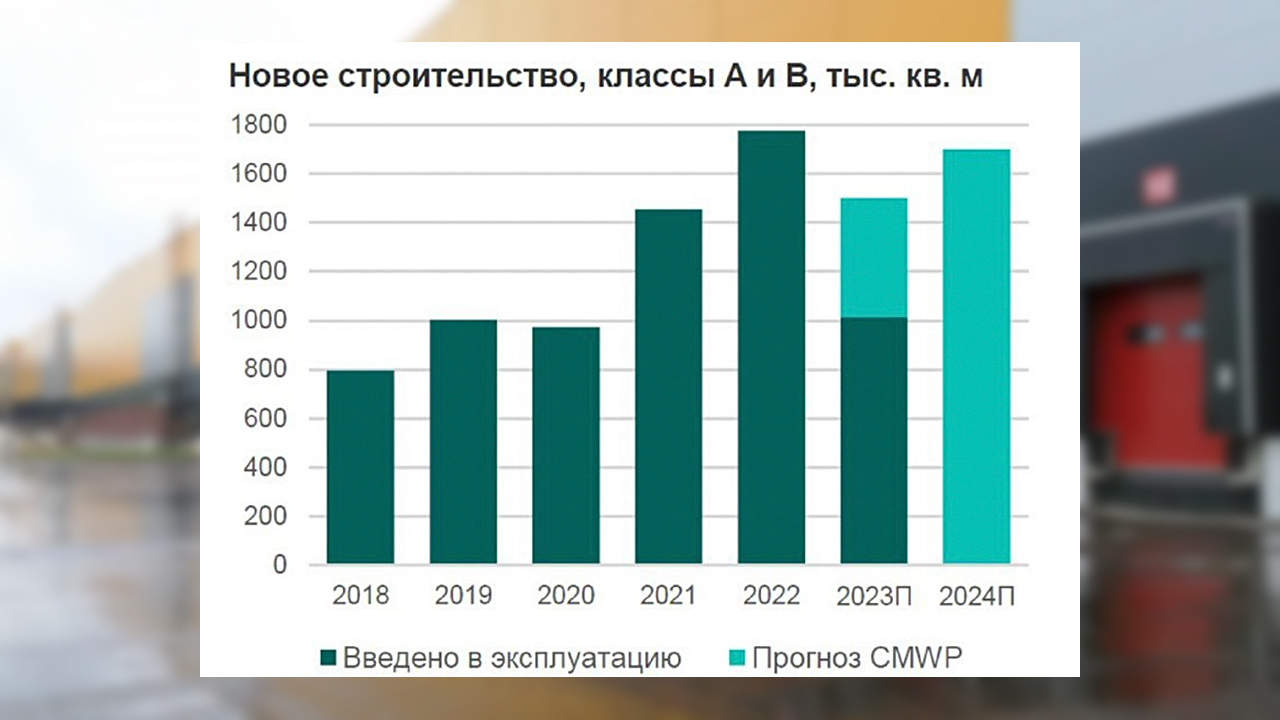

Складская лихорадка в Центральной и Средней Азии

3 Октябрь 2023Складская лихорадка в Центральной и Средней Азии

3 Октябрь 2023Складская лихорадка в Центральной и Средней Азии -

Инвестиционные программы, доступные для россиян в 2024: Греция

3 Январь 2024Инвестиционные программы, доступные для россиян в 2024: Греция

3 Январь 2024Инвестиционные программы, доступные для россиян в 2024: Греция -

Малому и среднему бизнесу разрешили расторгать договоры аренды без компенсации

9 Июнь 2020Малому и среднему бизнесу разрешили расторгать договоры аренды без компенсации

9 Июнь 2020Малому и среднему бизнесу разрешили расторгать договоры аренды без компенсации -

Более 85% площадей ушедших от нас международных корпораций – шведской H&M и японской Uniqlo – заняли российские бренды

6 Октябрь 2023Более 85% площадей ушедших от нас международных корпораций – шведской H&M и японской Uniqlo – заняли российские бренды

6 Октябрь 2023Более 85% площадей ушедших от нас международных корпораций – шведской H&M и японской Uniqlo – заняли российские бренды -

На что обратить внимание при оформлении ВНЖ для членов семьи цифровых кочевников

25 Апрель 2023На что обратить внимание при оформлении ВНЖ для членов семьи цифровых кочевников

25 Апрель 2023На что обратить внимание при оформлении ВНЖ для членов семьи цифровых кочевников -

Подземный эллинг для яхт и другие причуды богачей. Кто покупает элитное жилье в Новосибирске и сколько миллионов тратит

2 Декабрь 2021Подземный эллинг для яхт и другие причуды богачей. Кто покупает элитное жилье в Новосибирске и сколько миллионов тратит

2 Декабрь 2021Подземный эллинг для яхт и другие причуды богачей. Кто покупает элитное жилье в Новосибирске и сколько миллионов тратит -

Россиянам стало проще получить британскую визу

10 Апрель 2023Россиянам стало проще получить британскую визу

10 Апрель 2023Россиянам стало проще получить британскую визу -

Торговая недвижимость теряет арендаторов, покупателей и инвесторов

28 Октябрь 2022Торговая недвижимость теряет арендаторов, покупателей и инвесторов

28 Октябрь 2022Торговая недвижимость теряет арендаторов, покупателей и инвесторов -

Газпромбанк продал бизнес-центр "Бульварное кольцо" в центре Москвы

27 Октябрь 2023Газпромбанк продал бизнес-центр "Бульварное кольцо" в центре Москвы

27 Октябрь 2023Газпромбанк продал бизнес-центр "Бульварное кольцо" в центре Москвы -

Аренда помещения под банк, бутик в 100 метрах от метро Красный проспект в Новосибирске

23 Февраль 2021Аренда помещения под банк, бутик в 100 метрах от метро Красный проспект в Новосибирске

23 Февраль 2021Аренда помещения под банк, бутик в 100 метрах от метро Красный проспект в Новосибирске -

Россияне стали лидерами среди иностранцев по покупке жилья в Армении

3 Февраль 2023Россияне стали лидерами среди иностранцев по покупке жилья в Армении

3 Февраль 2023Россияне стали лидерами среди иностранцев по покупке жилья в Армении -

Требуется ассистент в отдел коммерческой недвижимости.

15 Июнь 2020Требуется ассистент в отдел коммерческой недвижимости.

15 Июнь 2020Требуется ассистент в отдел коммерческой недвижимости. -

Склады light industrial в России. Комментарий ситуации на рынке от Nazarov & Partners

19 Октябрь 2022Склады light industrial в России. Комментарий ситуации на рынке от Nazarov & Partners

19 Октябрь 2022Склады light industrial в России. Комментарий ситуации на рынке от Nazarov & Partners -

600% рост IT-индустрии поднял рейтинг Кипра

19 Сентябрь 2022600% рост IT-индустрии поднял рейтинг Кипра

19 Сентябрь 2022600% рост IT-индустрии поднял рейтинг Кипра -

13 программ "гражданство за инвестиции", которые могут появиться в ближайшее время

23 Ноябрь 202213 программ "гражданство за инвестиции", которые могут появиться в ближайшее время

23 Ноябрь 202213 программ "гражданство за инвестиции", которые могут появиться в ближайшее время -

Россияне 19-й месяц подряд лидируют среди иностранных покупателей недвижимости в Турции

16 Ноябрь 2023Россияне 19-й месяц подряд лидируют среди иностранных покупателей недвижимости в Турции

16 Ноябрь 2023Россияне 19-й месяц подряд лидируют среди иностранных покупателей недвижимости в Турции -

Рождение сверхновой: презентация нового жилого комплекса от ГК МЕТА

29 Февраль 2024Рождение сверхновой: презентация нового жилого комплекса от ГК МЕТА

29 Февраль 2024Рождение сверхновой: презентация нового жилого комплекса от ГК МЕТА -

Ажиотаж на рынке недвижимости Дубая усиливается

12 Сентябрь 2023Ажиотаж на рынке недвижимости Дубая усиливается

12 Сентябрь 2023Ажиотаж на рынке недвижимости Дубая усиливается -

В Дубае откроют самый длинный пейзажный бассейн

17 Июнь 2023В Дубае откроют самый длинный пейзажный бассейн

17 Июнь 2023В Дубае откроют самый длинный пейзажный бассейн -

Вокруг бывшего «Мегаса» на Ипподромской появился забор — что там происходит

2 Декабрь 2021Вокруг бывшего «Мегаса» на Ипподромской появился забор — что там происходит

2 Декабрь 2021Вокруг бывшего «Мегаса» на Ипподромской появился забор — что там происходит -

Полноформатный магазин М.Видео — новый арендатор в МФК BOTANICA

15 Февраль 2024Полноформатный магазин М.Видео — новый арендатор в МФК BOTANICA

15 Февраль 2024Полноформатный магазин М.Видео — новый арендатор в МФК BOTANICA -

Недвижимость, которую запрещено покупать иностранцам в Грузии

20 Декабрь 2022Недвижимость, которую запрещено покупать иностранцам в Грузии

20 Декабрь 2022Недвижимость, которую запрещено покупать иностранцам в Грузии -

Рынок складов в странах СНГ испытывает нехватку свободного предложения

4 Ноябрь 2023Рынок складов в странах СНГ испытывает нехватку свободного предложения

4 Ноябрь 2023Рынок складов в странах СНГ испытывает нехватку свободного предложения -

Безвизовый режим между Казахстаном и Китаем будет

14 Апрель 2023Безвизовый режим между Казахстаном и Китаем будет

14 Апрель 2023Безвизовый режим между Казахстаном и Китаем будет -

Связанные с Дерипаской и Карелиным компании оспорили торги по участку в центре Новосибирска

2 Февраль 2020Связанные с Дерипаской и Карелиным компании оспорили торги по участку в центре Новосибирска

2 Февраль 2020Связанные с Дерипаской и Карелиным компании оспорили торги по участку в центре Новосибирска -

Новосибирский дом с собственным мостом к набережной получил «Золотую капитель»

12 Сентябрь 2022Новосибирский дом с собственным мостом к набережной получил «Золотую капитель»

12 Сентябрь 2022Новосибирский дом с собственным мостом к набережной получил «Золотую капитель» -

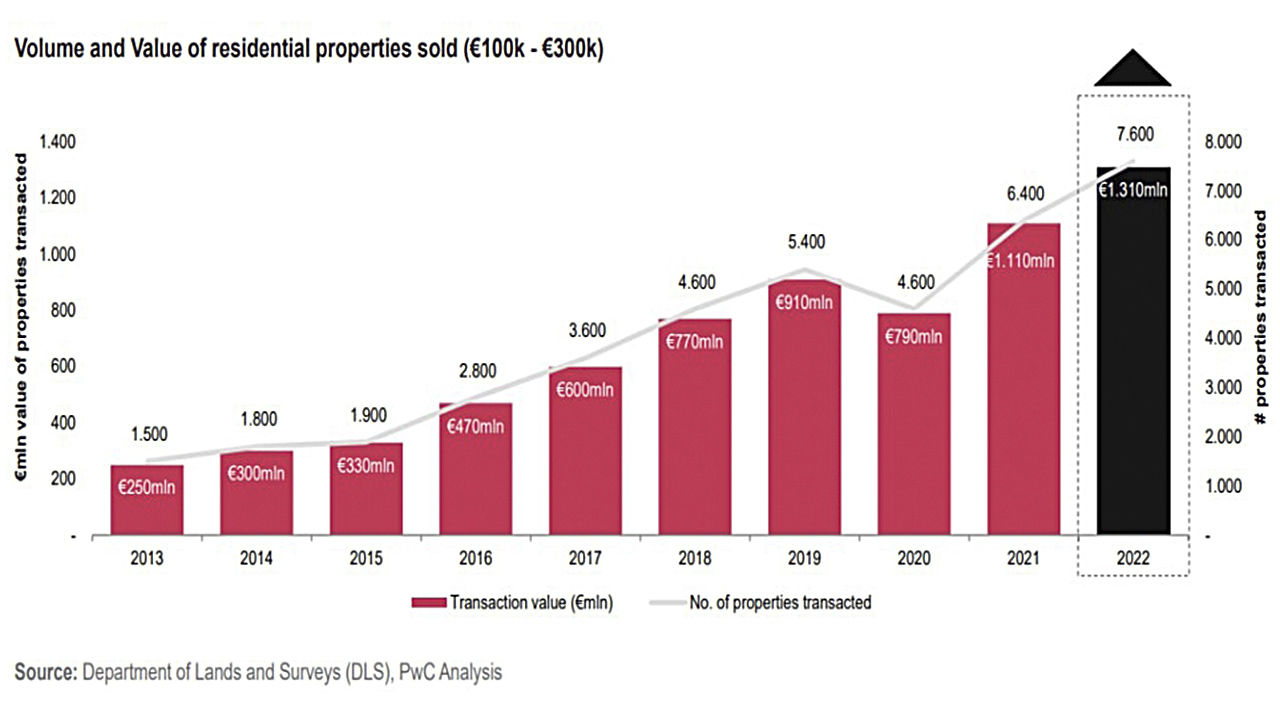

На Кипре в дефиците строящиеся объекты чуть дороже €300000

6 Январь 2023На Кипре в дефиците строящиеся объекты чуть дороже €300000

6 Январь 2023На Кипре в дефиците строящиеся объекты чуть дороже €300000 -

Рынок недвижимости Кипра: стоит ли ждать снижения цен

10 Май 2023Рынок недвижимости Кипра: стоит ли ждать снижения цен

10 Май 2023Рынок недвижимости Кипра: стоит ли ждать снижения цен -

Старт продаж! Крупнейший девелопер Дубая DAMAC Properties начинает продажи в новом проекте

29 Декабрь 2022Старт продаж! Крупнейший девелопер Дубая DAMAC Properties начинает продажи в новом проекте

29 Декабрь 2022Старт продаж! Крупнейший девелопер Дубая DAMAC Properties начинает продажи в новом проекте -

В центре Лимассола установят самое высокое в Европе колесо обозрения

29 Июль 2023В центре Лимассола установят самое высокое в Европе колесо обозрения

29 Июль 2023В центре Лимассола установят самое высокое в Европе колесо обозрения -

ЦИАН поделился с РБК статистикой на основании данных, взятых с собственной площадки

16 Ноябрь 2022ЦИАН поделился с РБК статистикой на основании данных, взятых с собственной площадки

16 Ноябрь 2022ЦИАН поделился с РБК статистикой на основании данных, взятых с собственной площадки -

WeWork договорилась о продаже своего бизнеса в России инвесткомпании O1 Properties

23 Январь 2024WeWork договорилась о продаже своего бизнеса в России инвесткомпании O1 Properties

23 Январь 2024WeWork договорилась о продаже своего бизнеса в России инвесткомпании O1 Properties -

Как получить ВНЖ Южной Кореи в обмен на инвестиции

16 Январь 2023Как получить ВНЖ Южной Кореи в обмен на инвестиции

16 Январь 2023Как получить ВНЖ Южной Кореи в обмен на инвестиции -

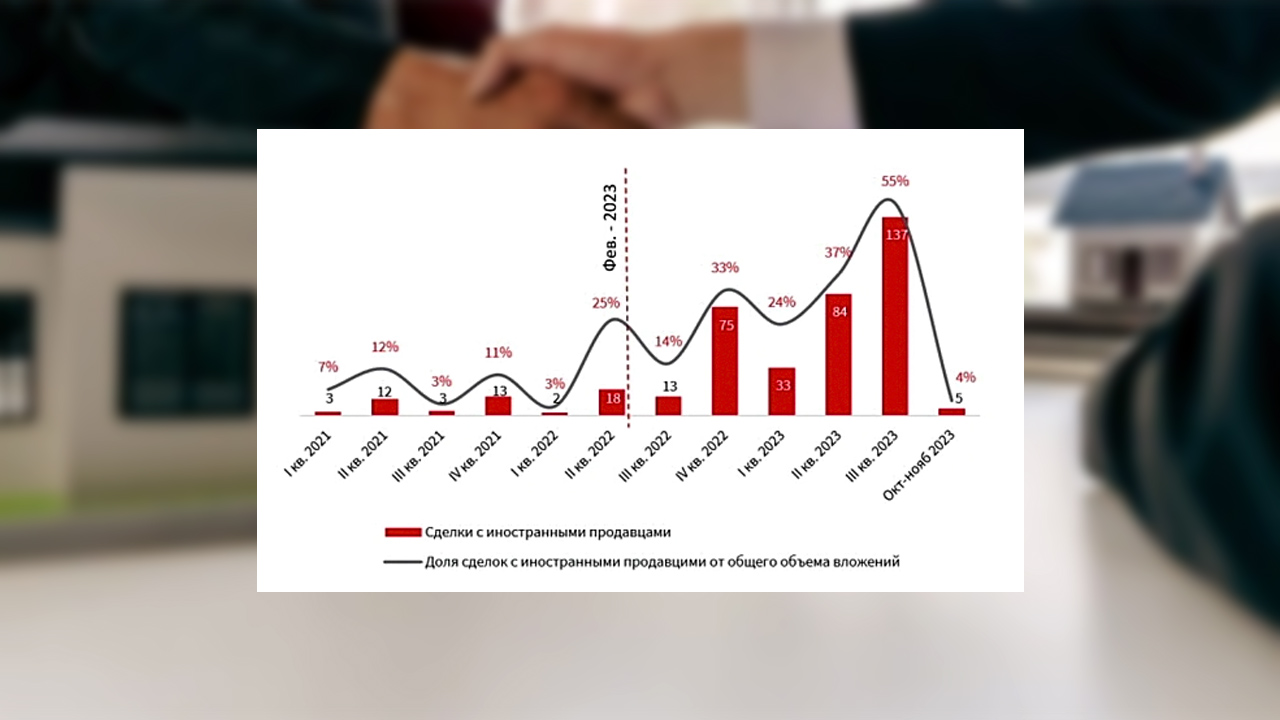

Аналитики назвали стоимость проданной иностранцами недвижимости в России

10 Декабрь 2023Аналитики назвали стоимость проданной иностранцами недвижимости в России

10 Декабрь 2023Аналитики назвали стоимость проданной иностранцами недвижимости в России -

За 10 месяцев у россиян вырос интерес к покупке жилья на Кипре и в Венгрии

23 Ноябрь 2023За 10 месяцев у россиян вырос интерес к покупке жилья на Кипре и в Венгрии

23 Ноябрь 2023За 10 месяцев у россиян вырос интерес к покупке жилья на Кипре и в Венгрии -

Продажа торгового помещения с устойчивым арендатором в центре Кемерово

18 Июнь 2020Продажа торгового помещения с устойчивым арендатором в центре Кемерово -

Ипотека начинает расти перед осенними ограничениями

11 Август 2023Ипотека начинает расти перед осенними ограничениями

11 Август 2023Ипотека начинает расти перед осенними ограничениями -

Россияне заняли первое место среди иностранных покупателей жилья в Турции

18 Декабрь 2022Россияне заняли первое место среди иностранных покупателей жилья в Турции

18 Декабрь 2022Россияне заняли первое место среди иностранных покупателей жилья в Турции -

По данным Минкультуры Турции летом 2023 года страну посетили 2,56 млн россиян

26 Сентябрь 2023По данным Минкультуры Турции летом 2023 года страну посетили 2,56 млн россиян

26 Сентябрь 2023По данным Минкультуры Турции летом 2023 года страну посетили 2,56 млн россиян -

КИПРСКИЙ ОТЕЛЬ С ПРИВИДЕНИЯМИ ПОКУПАЮТ ЗА 2 МЛН. ЕВРО

11 Ноябрь 2020КИПРСКИЙ ОТЕЛЬ С ПРИВИДЕНИЯМИ ПОКУПАЮТ ЗА 2 МЛН. ЕВРО

11 Ноябрь 2020КИПРСКИЙ ОТЕЛЬ С ПРИВИДЕНИЯМИ ПОКУПАЮТ ЗА 2 МЛН. ЕВРО -

RuArgentina запускает бесплатные консультации по иммиграции в Аргентину для беженцев

20 Сентябрь 2022RuArgentina запускает бесплатные консультации по иммиграции в Аргентину для беженцев

20 Сентябрь 2022RuArgentina запускает бесплатные консультации по иммиграции в Аргентину для беженцев -

Антигуа и Барбуда вновь приостановила приём заявлений на гражданство за инвестиции от граждан России и Беларуси

23 Август 2022Антигуа и Барбуда вновь приостановила приём заявлений на гражданство за инвестиции от граждан России и Беларуси

23 Август 2022Антигуа и Барбуда вновь приостановила приём заявлений на гражданство за инвестиции от граждан России и Беларуси -

Владелец "Циан" заявил о прибыльности проекта

20 Август 2023Владелец "Циан" заявил о прибыльности проекта

20 Август 2023Владелец "Циан" заявил о прибыльности проекта -

Центробанк намерен выкупить офисную часть МФК Slava в Москве

22 Январь 2024Центробанк намерен выкупить офисную часть МФК Slava в Москве

22 Январь 2024Центробанк намерен выкупить офисную часть МФК Slava в Москве -

Fix Price оказался владельцем крупного офиса в центре Москвы

18 Январь 2024Fix Price оказался владельцем крупного офиса в центре Москвы

18 Январь 2024Fix Price оказался владельцем крупного офиса в центре Москвы -

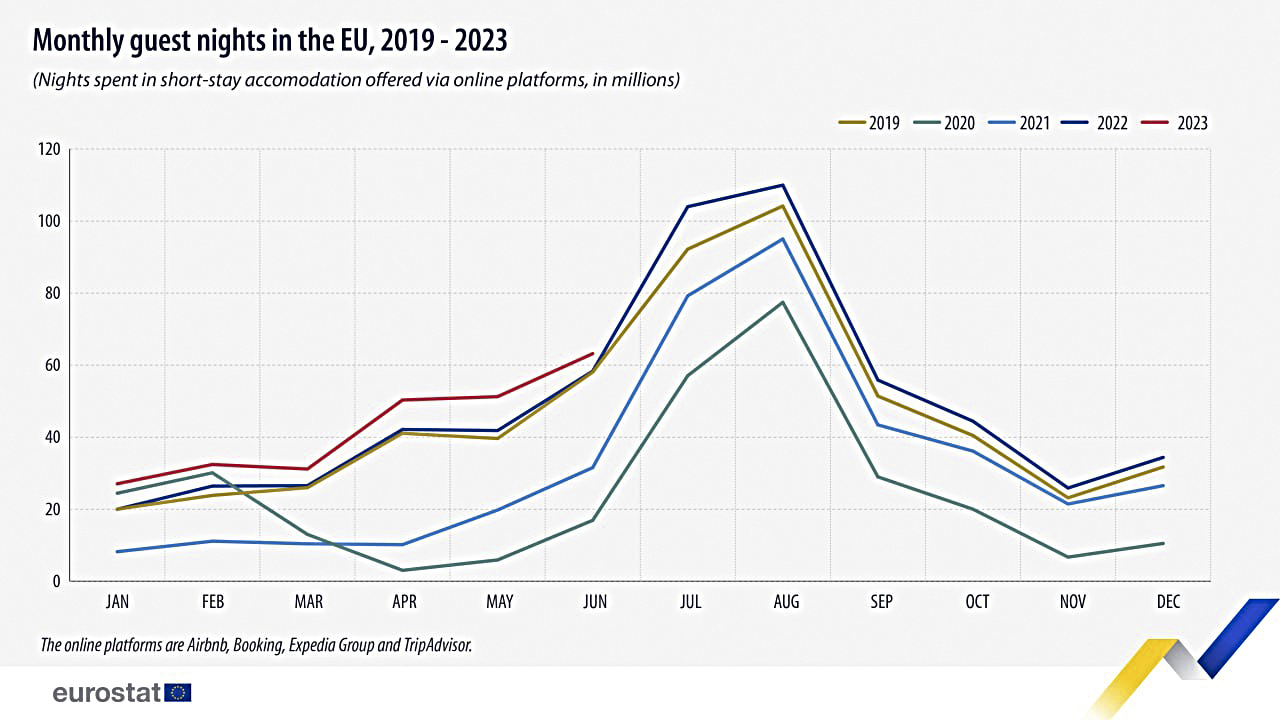

Зарабатывать на туристической аренде в Европе стало проще

4 Октябрь 2023Зарабатывать на туристической аренде в Европе стало проще

4 Октябрь 2023Зарабатывать на туристической аренде в Европе стало проще -

За первые 2 месяца 2023 года Дубай посетило 3,1 млн туристов

8 Май 2023За первые 2 месяца 2023 года Дубай посетило 3,1 млн туристов

8 Май 2023За первые 2 месяца 2023 года Дубай посетило 3,1 млн туристов -

Как получить гражданство Кипра по натурализации за 3 года?

8 Апрель 2024Как получить гражданство Кипра по натурализации за 3 года?

8 Апрель 2024Как получить гражданство Кипра по натурализации за 3 года? -

Дождались! В Новосибирске состоялось официальное открытие «Сибирь-Арены»

14 Август 2023Дождались! В Новосибирске состоялось официальное открытие «Сибирь-Арены»

14 Август 2023Дождались! В Новосибирске состоялось официальное открытие «Сибирь-Арены» -

Россияне всё ещё остаются главными инвесторами в Черногории

14 Август 2023Россияне всё ещё остаются главными инвесторами в Черногории

14 Август 2023Россияне всё ещё остаются главными инвесторами в Черногории -

Из интересных аукционов: банк ВТБ выставил на продажу собственный офис на Новой Басманной улице, 37А

27 Сентябрь 2022Из интересных аукционов: банк ВТБ выставил на продажу собственный офис на Новой Басманной улице, 37А

27 Сентябрь 2022Из интересных аукционов: банк ВТБ выставил на продажу собственный офис на Новой Басманной улице, 37А -

Легендарный курорт Дубая открывает рестораны после карантина

6 Май 2020Легендарный курорт Дубая открывает рестораны после карантина

6 Май 2020Легендарный курорт Дубая открывает рестораны после карантина -

В какой стране один из самых простых процессов покупки недвижимости в 2023 году

4 Май 2023В какой стране один из самых простых процессов покупки недвижимости в 2023 году

4 Май 2023В какой стране один из самых простых процессов покупки недвижимости в 2023 году -

На Кипре фиксируется рекордный рост цен на покупку и аренду квартир

6 Август 2023На Кипре фиксируется рекордный рост цен на покупку и аренду квартир

6 Август 2023На Кипре фиксируется рекордный рост цен на покупку и аренду квартир -

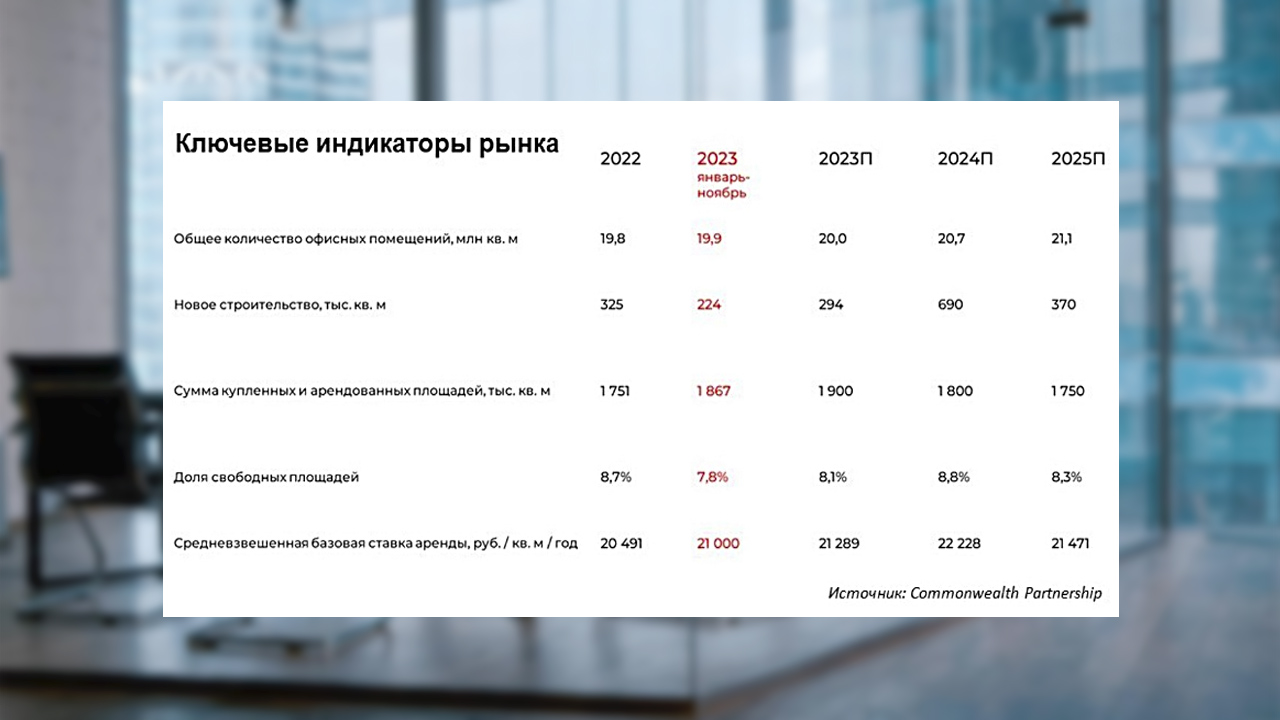

В 2024 году офисный рынок увидит снижение деловой активности на фоне решений регулятора 2023 года

28 Декабрь 2023В 2024 году офисный рынок увидит снижение деловой активности на фоне решений регулятора 2023 года

28 Декабрь 2023В 2024 году офисный рынок увидит снижение деловой активности на фоне решений регулятора 2023 года -

Финтех сервис CarMoney переводит головную структуру в Россию с Кипра

17 Январь 2023Финтех сервис CarMoney переводит головную структуру в Россию с Кипра

17 Январь 2023Финтех сервис CarMoney переводит головную структуру в Россию с Кипра -

Дубай новостройки. За просрочку в рассрочке можно поплатиться

3 Февраль 2021Дубай новостройки. За просрочку в рассрочке можно поплатиться

3 Февраль 2021Дубай новостройки. За просрочку в рассрочке можно поплатиться -

44-этажная AURA станет самым высоким зданием на Кипре. Ее возведут на морской дороге Лимассола.

23 Март 202444-этажная AURA станет самым высоким зданием на Кипре. Ее возведут на морской дороге Лимассола.

23 Март 202444-этажная AURA станет самым высоким зданием на Кипре. Ее возведут на морской дороге Лимассола. -

Какие ограничения есть для россиян при покупке зарубежной недвижимости

13 Декабрь 2022Какие ограничения есть для россиян при покупке зарубежной недвижимости

13 Декабрь 2022Какие ограничения есть для россиян при покупке зарубежной недвижимости -

G10. ВЫСШАЯ ЛИГА РЕСТОРАТОРОВ - новые возможности инвестирования за рубежом

22 Август 2023G10. ВЫСШАЯ ЛИГА РЕСТОРАТОРОВ - новые возможности инвестирования за рубежом

22 Август 2023G10. ВЫСШАЯ ЛИГА РЕСТОРАТОРОВ - новые возможности инвестирования за рубежом -

Дома от $25 000 000 в Дубае стали покупать в 2 раза чаще

27 Январь 2024Дома от $25 000 000 в Дубае стали покупать в 2 раза чаще

27 Январь 2024Дома от $25 000 000 в Дубае стали покупать в 2 раза чаще -

В России увеличилось количество инвестиционных сделок с новостройками

11 Июнь 2020В России увеличилось количество инвестиционных сделок с новостройками

11 Июнь 2020В России увеличилось количество инвестиционных сделок с новостройками -

Заявители из России и Беларуси больше не смогут получить визу инвестора Италии

6 Август 2023Заявители из России и Беларуси больше не смогут получить визу инвестора Италии

6 Август 2023Заявители из России и Беларуси больше не смогут получить визу инвестора Италии -

Застройщиков освободили от штрафов и пеней за срыв сроков ввода домов

28 Март 2024Застройщиков освободили от штрафов и пеней за срыв сроков ввода домов

28 Март 2024Застройщиков освободили от штрафов и пеней за срыв сроков ввода домов -

Гонка обещаний построить что-то красивое и большое продолжается

24 Декабрь 2022Гонка обещаний построить что-то красивое и большое продолжается

24 Декабрь 2022Гонка обещаний построить что-то красивое и большое продолжается -

Депутат Заксобрания НСО стал фигурантом дела об особо крупном мошенничестве

15 Сентябрь 2022Депутат Заксобрания НСО стал фигурантом дела об особо крупном мошенничестве

15 Сентябрь 2022Депутат Заксобрания НСО стал фигурантом дела об особо крупном мошенничестве -

Группа VK приобрела 27-этажную башню БЦ Skylight

19 Апрель 2023Группа VK приобрела 27-этажную башню БЦ Skylight

19 Апрель 2023Группа VK приобрела 27-этажную башню БЦ Skylight -

Турецкие власти продлили ограничения для арендодателей

24 Июнь 2023Турецкие власти продлили ограничения для арендодателей

24 Июнь 2023Турецкие власти продлили ограничения для арендодателей -

Какие есть ограничения для иностранных покупателей недвижимости в Таиланде

11 Октябрь 2022Какие есть ограничения для иностранных покупателей недвижимости в Таиланде

11 Октябрь 2022Какие есть ограничения для иностранных покупателей недвижимости в Таиланде -

Вилла на продажу в роскошном районе Sea Caves

30 Июнь 2021Вилла на продажу в роскошном районе Sea Caves

30 Июнь 2021Вилла на продажу в роскошном районе Sea Caves -

Инвесторы смогут получить "золотую визу" на Бали сроком на 5 или 10 лет

21 Август 2023Инвесторы смогут получить "золотую визу" на Бали сроком на 5 или 10 лет

21 Август 2023Инвесторы смогут получить "золотую визу" на Бали сроком на 5 или 10 лет -

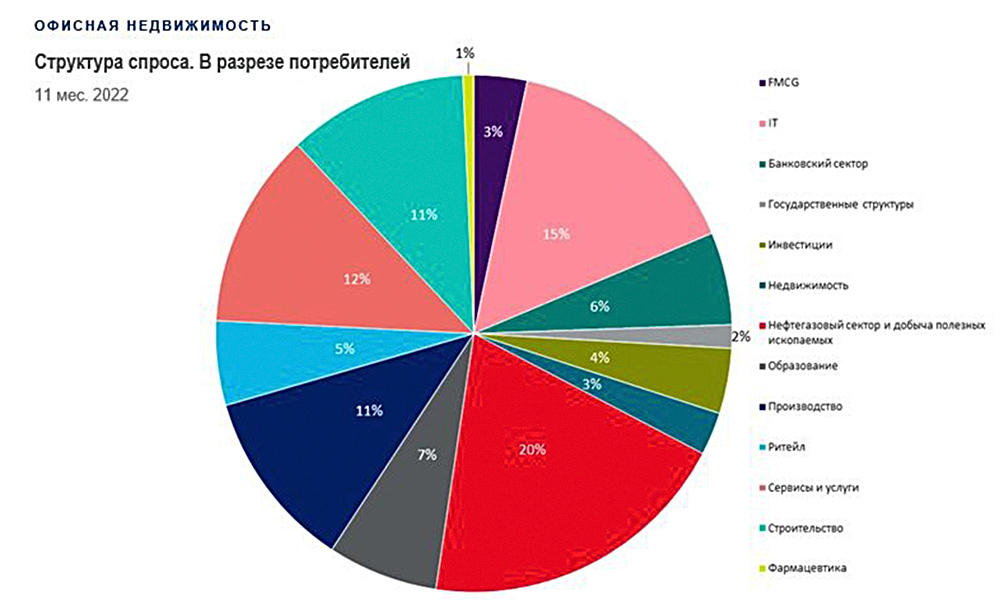

Компания RICCI отчет по рынку офисной недвижимости за III квартал 2022 г.

2 Октябрь 2022Компания RICCI отчет по рынку офисной недвижимости за III квартал 2022 г.

2 Октябрь 2022Компания RICCI отчет по рынку офисной недвижимости за III квартал 2022 г. -

Сплошные сюрпризы. Что интересного было на рынке Турции в 2023?

8 Январь 2024Сплошные сюрпризы. Что интересного было на рынке Турции в 2023?

8 Январь 2024Сплошные сюрпризы. Что интересного было на рынке Турции в 2023? -

Зачем покупать квартиру за 50-100 млн. руб. не в Москве?

23 Январь 2022Зачем покупать квартиру за 50-100 млн. руб. не в Москве?

23 Январь 2022Зачем покупать квартиру за 50-100 млн. руб. не в Москве? -

Экспобанк не будет взимать плату с валютных счетов до 10 тысяч долларов или евро

5 Октябрь 2022Экспобанк не будет взимать плату с валютных счетов до 10 тысяч долларов или евро

5 Октябрь 2022Экспобанк не будет взимать плату с валютных счетов до 10 тысяч долларов или евро -

Wildberries расширился до 25 000 м2 в «Южных Вратах»

4 Ноябрь 2022Wildberries расширился до 25 000 м2 в «Южных Вратах»

4 Ноябрь 2022Wildberries расширился до 25 000 м2 в «Южных Вратах» -

В Дубае начали оформлять резидентство по видеозвонку

13 Январь 2023В Дубае начали оформлять резидентство по видеозвонку

13 Январь 2023В Дубае начали оформлять резидентство по видеозвонку -

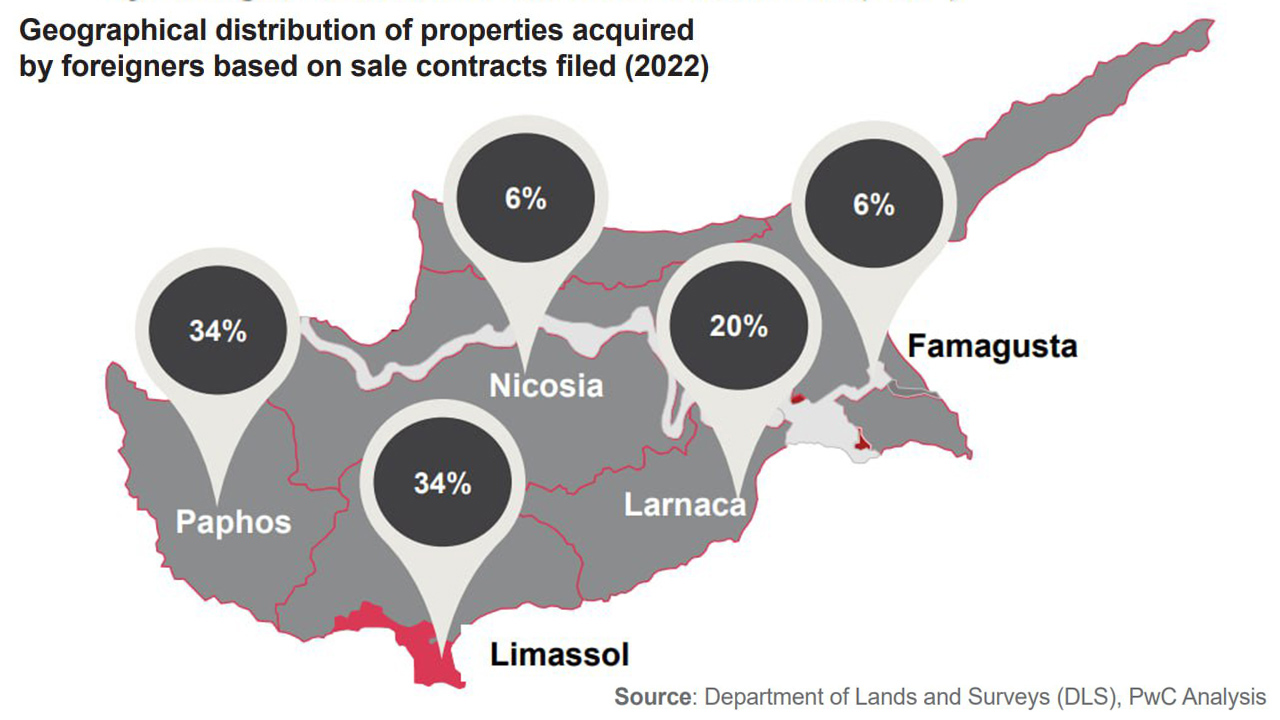

Кипр в тренде: треть недвижимости покупают иностранцы не из Евросоюза

14 Сентябрь 2023Кипр в тренде: треть недвижимости покупают иностранцы не из Евросоюза

14 Сентябрь 2023Кипр в тренде: треть недвижимости покупают иностранцы не из Евросоюза -

Самый подробный обзор самого масштабного комплекса в Новосибирске

11 Июнь 2023Самый подробный обзор самого масштабного комплекса в Новосибирске

11 Июнь 2023Самый подробный обзор самого масштабного комплекса в Новосибирске -

Новый департамент на базе Киберполигона СибГУТИ

30 Сентябрь 2022Новый департамент на базе Киберполигона СибГУТИ

30 Сентябрь 2022Новый департамент на базе Киберполигона СибГУТИ -

Дубай вводит виртуальные лицензии на ведение бизнеса

3 Октябрь 2019Дубай вводит виртуальные лицензии на ведение бизнеса

3 Октябрь 2019Дубай вводит виртуальные лицензии на ведение бизнеса -

Золотые пузыри: обрушится ли рынок недвижимости Дубая

26 Февраль 2023Золотые пузыри: обрушится ли рынок недвижимости Дубая

26 Февраль 2023Золотые пузыри: обрушится ли рынок недвижимости Дубая -

Блокировка операций в банке Revolut, популярном у релокантов

16 Июнь 2023Блокировка операций в банке Revolut, популярном у релокантов

16 Июнь 2023Блокировка операций в банке Revolut, популярном у релокантов -

Финляндия сократит иммиграцию и ужесточит условия получения гражданства

4 Июль 2023Финляндия сократит иммиграцию и ужесточит условия получения гражданства

4 Июль 2023Финляндия сократит иммиграцию и ужесточит условия получения гражданства -

Рост продаж на рынке новостроек Новосибирска ожидается в феврале 2023 года

20 Октябрь 2022Рост продаж на рынке новостроек Новосибирска ожидается в феврале 2023 года

20 Октябрь 2022Рост продаж на рынке новостроек Новосибирска ожидается в феврале 2023 года -

Самые перспективные города мира по прогнозируемому росту цен на элитное жильё

19 Август 2023Самые перспективные города мира по прогнозируемому росту цен на элитное жильё

19 Август 2023Самые перспективные города мира по прогнозируемому росту цен на элитное жильё -

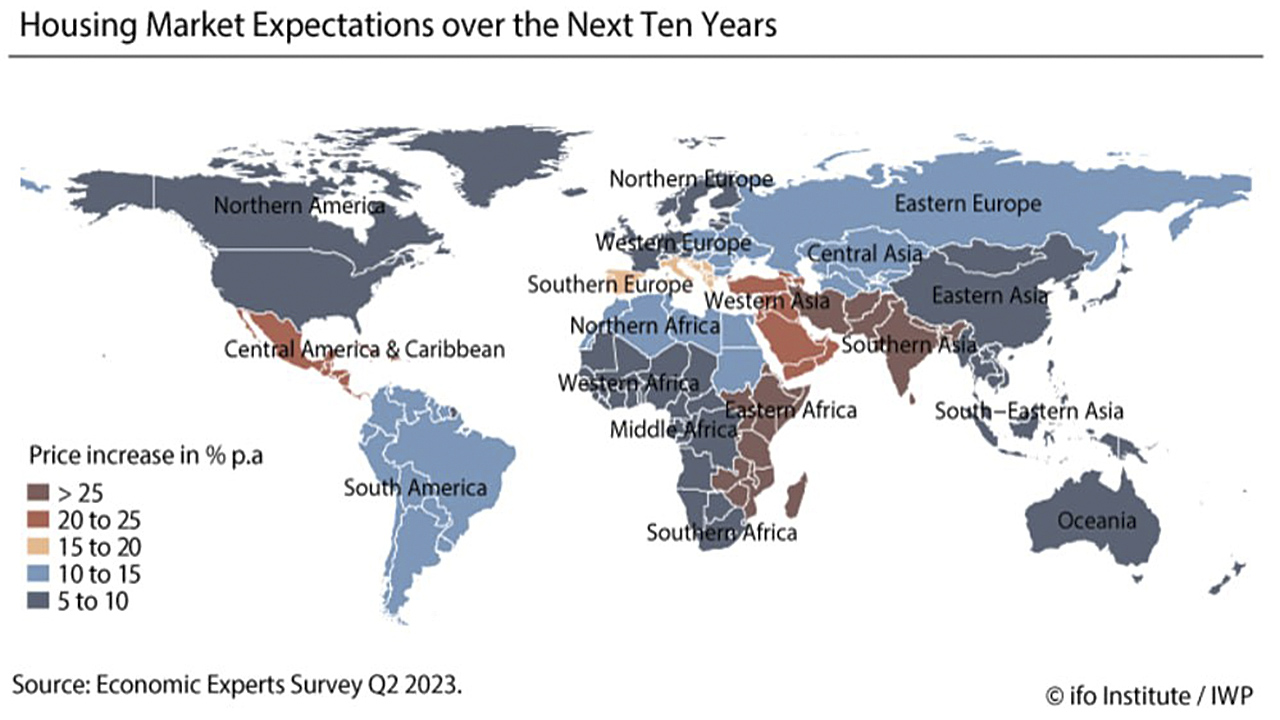

Прогноз цен на недвижимость в Мире на ближайшие 10 лет

9 Август 2023Прогноз цен на недвижимость в Мире на ближайшие 10 лет

9 Август 2023Прогноз цен на недвижимость в Мире на ближайшие 10 лет -

Москва вошла в тройку городов с самыми богатыми миллиардерами

11 Апрель 2023Москва вошла в тройку городов с самыми богатыми миллиардерами

11 Апрель 2023Москва вошла в тройку городов с самыми богатыми миллиардерами -

Рекомендуем подписаться на телеграм-канал Александра Назарова

17 Март 2022Рекомендуем подписаться на телеграм-канал Александра Назарова

17 Март 2022Рекомендуем подписаться на телеграм-канал Александра Назарова -

Аналитики NF Group подвели предварительные итоги 2023 года на рынке инвестиций в коммерческую недвижимость России

24 Ноябрь 2023Аналитики NF Group подвели предварительные итоги 2023 года на рынке инвестиций в коммерческую недвижимость России

24 Ноябрь 2023Аналитики NF Group подвели предварительные итоги 2023 года на рынке инвестиций в коммерческую недвижимость России -

Новые правила безвизового проживания в Казахстане

27 Январь 2023Новые правила безвизового проживания в Казахстане

27 Январь 2023Новые правила безвизового проживания в Казахстане -

Часть сделок на паузе, продажи по доверенностям стали новой нормой

28 Сентябрь 2022Часть сделок на паузе, продажи по доверенностям стали новой нормой

28 Сентябрь 2022Часть сделок на паузе, продажи по доверенностям стали новой нормой -

Спрос на льготную ипотеку в столичных регионах резко упал в январе

6 Февраль 2024Спрос на льготную ипотеку в столичных регионах резко упал в январе

6 Февраль 2024Спрос на льготную ипотеку в столичных регионах резко упал в январе -

Шанхай-Сити: чем ситуация на рынке офисов напоминает 90-е

21 Апрель 2023Шанхай-Сити: чем ситуация на рынке офисов напоминает 90-е

21 Апрель 2023Шанхай-Сити: чем ситуация на рынке офисов напоминает 90-е -

В Испании призывают срочно разобраться с проблемой сквоттеров

18 Июль 2023В Испании призывают срочно разобраться с проблемой сквоттеров

18 Июль 2023В Испании призывают срочно разобраться с проблемой сквоттеров -

В Лос-Анджелесе продали один из самых высоких небоскрёбов, но на $120 млн дешевле, чем купили раньше

30 Декабрь 2023В Лос-Анджелесе продали один из самых высоких небоскрёбов, но на $120 млн дешевле, чем купили раньше

30 Декабрь 2023В Лос-Анджелесе продали один из самых высоких небоскрёбов, но на $120 млн дешевле, чем купили раньше -

Манила перегнала Дубай. Как такое возможно?

28 Ноябрь 2023Манила перегнала Дубай. Как такое возможно?

28 Ноябрь 2023Манила перегнала Дубай. Как такое возможно? -

Enka спорит с фирмой владельца ПИКа Гордеева за обозначение "Павелецкая плаза"

26 Декабрь 2023Enka спорит с фирмой владельца ПИКа Гордеева за обозначение "Павелецкая плаза"

26 Декабрь 2023Enka спорит с фирмой владельца ПИКа Гордеева за обозначение "Павелецкая плаза" -

Аналитики сообщили о росте цен на покупку складов и офисов в Новосибирске

1 Февраль 2021Аналитики сообщили о росте цен на покупку складов и офисов в Новосибирске

1 Февраль 2021Аналитики сообщили о росте цен на покупку складов и офисов в Новосибирске -

Малага, Рас-эль-Хайма и другие... Лучшие города для экспатов

18 Ноябрь 2023Малага, Рас-эль-Хайма и другие... Лучшие города для экспатов

18 Ноябрь 2023Малага, Рас-эль-Хайма и другие... Лучшие города для экспатов -

Услуги по купле, продаже и хранению драгоценных металлов на Кипре. Это не только интересно!

7 Декабрь 2021Услуги по купле, продаже и хранению драгоценных металлов на Кипре. Это не только интересно!

7 Декабрь 2021Услуги по купле, продаже и хранению драгоценных металлов на Кипре. Это не только интересно! -

"Лента" купила сеть магазинов у дома "Монетка" – у неё более 2000 торговых точек

18 Октябрь 2023"Лента" купила сеть магазинов у дома "Монетка" – у неё более 2000 торговых точек

18 Октябрь 2023"Лента" купила сеть магазинов у дома "Монетка" – у неё более 2000 торговых точек -

Торговля достраивается. Ввод торгцентров в регионах может вырасти втрое перед спадом

19 Февраль 2024Торговля достраивается. Ввод торгцентров в регионах может вырасти втрое перед спадом

19 Февраль 2024Торговля достраивается. Ввод торгцентров в регионах может вырасти втрое перед спадом -

Португалия планирует закрыть программу "золотых виз"

24 Февраль 2023Португалия планирует закрыть программу "золотых виз"

24 Февраль 2023Португалия планирует закрыть программу "золотых виз" -

Египет снимет ограничения на владение недвижимостью иностранцами

29 Май 2023Египет снимет ограничения на владение недвижимостью иностранцами

29 Май 2023Египет снимет ограничения на владение недвижимостью иностранцами -

Как изменился спрос россиян на зарубежную недвижимость за год

29 Ноябрь 2022Как изменился спрос россиян на зарубежную недвижимость за год

29 Ноябрь 2022Как изменился спрос россиян на зарубежную недвижимость за год -

Ozon может арендовать крупный складской комплекс под Троицком

19 Ноябрь 2023Ozon может арендовать крупный складской комплекс под Троицком

19 Ноябрь 2023Ozon может арендовать крупный складской комплекс под Троицком -

Где стареть не страшно: десять стран с самой сильной пенсионной системой

22 Октябрь 2023Где стареть не страшно: десять стран с самой сильной пенсионной системой

22 Октябрь 2023Где стареть не страшно: десять стран с самой сильной пенсионной системой -

Иностранцы получили на 52% больше "золотых виз" в Дубае за первые шесть месяцев 2023, чем за аналогичный период в прошлом году

21 Сентябрь 2023Иностранцы получили на 52% больше "золотых виз" в Дубае за первые шесть месяцев 2023, чем за аналогичный период в прошлом году

21 Сентябрь 2023Иностранцы получили на 52% больше "золотых виз" в Дубае за первые шесть месяцев 2023, чем за аналогичный период в прошлом году -

Одна из самых крупных сделок по продаже земли за всю историю Дубая

10 Декабрь 2022Одна из самых крупных сделок по продаже земли за всю историю Дубая

10 Декабрь 2022Одна из самых крупных сделок по продаже земли за всю историю Дубая -

Карта открытых и закрытых для россиян иммиграционных программ Европы

15 Август 2023Карта открытых и закрытых для россиян иммиграционных программ Европы

15 Август 2023Карта открытых и закрытых для россиян иммиграционных программ Европы -

В центре Новосибирска Воздуха становится меньше!

25 Декабрь 2021В центре Новосибирска Воздуха становится меньше!

25 Декабрь 2021В центре Новосибирска Воздуха становится меньше! -

Инвестиции в новостройки Дубая: почему растёт спрос

29 Март 2023Инвестиции в новостройки Дубая: почему растёт спрос

29 Март 2023Инвестиции в новостройки Дубая: почему растёт спрос -

Вакантность торговых площадей в Москве по итогам года может достигнуть 17%

30 Ноябрь 2022Вакантность торговых площадей в Москве по итогам года может достигнуть 17%

30 Ноябрь 2022Вакантность торговых площадей в Москве по итогам года может достигнуть 17% -

В Саудовской Аравии жильё за полгода подорожало на 60%

29 Май 2023В Саудовской Аравии жильё за полгода подорожало на 60%

29 Май 2023В Саудовской Аравии жильё за полгода подорожало на 60% -

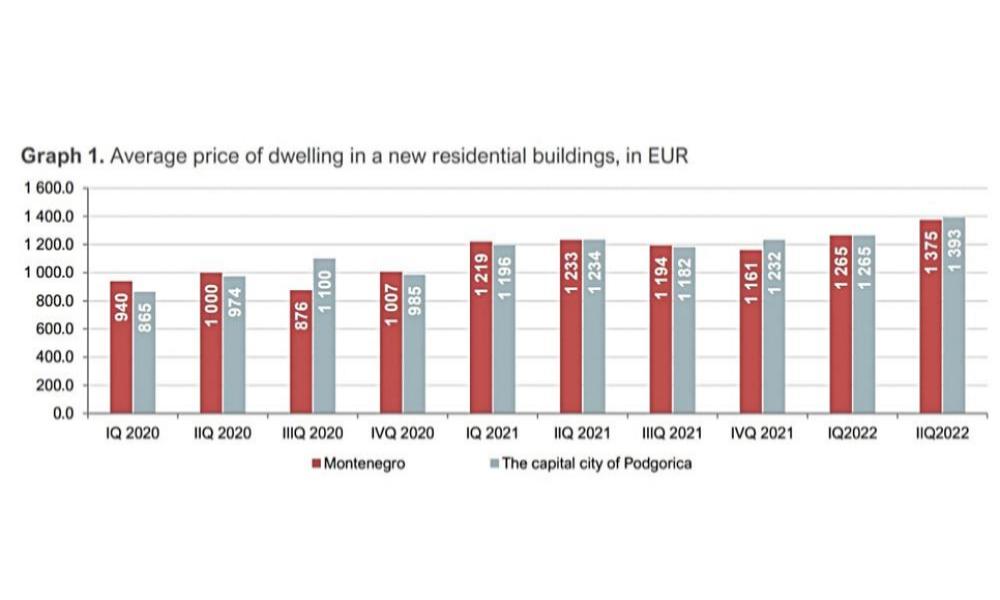

Средняя цена новостроек в Черногории – в целом по стране и отдельно в столице

22 Август 2022Средняя цена новостроек в Черногории – в целом по стране и отдельно в столице

22 Август 2022Средняя цена новостроек в Черногории – в целом по стране и отдельно в столице -

Смелый эксперимент Брусники. Как отреагирует рынок?

24 Сентябрь 2021Смелый эксперимент Брусники. Как отреагирует рынок?

24 Сентябрь 2021Смелый эксперимент Брусники. Как отреагирует рынок? -

Россияне вновь стали первыми среди иностранных покупателей жилья в Турции

21 Апрель 2023Россияне вновь стали первыми среди иностранных покупателей жилья в Турции

21 Апрель 2023Россияне вновь стали первыми среди иностранных покупателей жилья в Турции -

Raiffeisen Bank International ограничил российские банки в валютных платежах

24 Февраль 2023Raiffeisen Bank International ограничил российские банки в валютных платежах

24 Февраль 2023Raiffeisen Bank International ограничил российские банки в валютных платежах -

Страны, в которых ещё можно купить недвижимость россиянам в 2023 году и сменить статус

5 Июнь 2023Страны, в которых ещё можно купить недвижимость россиянам в 2023 году и сменить статус

5 Июнь 2023Страны, в которых ещё можно купить недвижимость россиянам в 2023 году и сменить статус -

Где быстрее всего восстанавливается туризм

24 Сентябрь 2023Где быстрее всего восстанавливается туризм

24 Сентябрь 2023Где быстрее всего восстанавливается туризм -

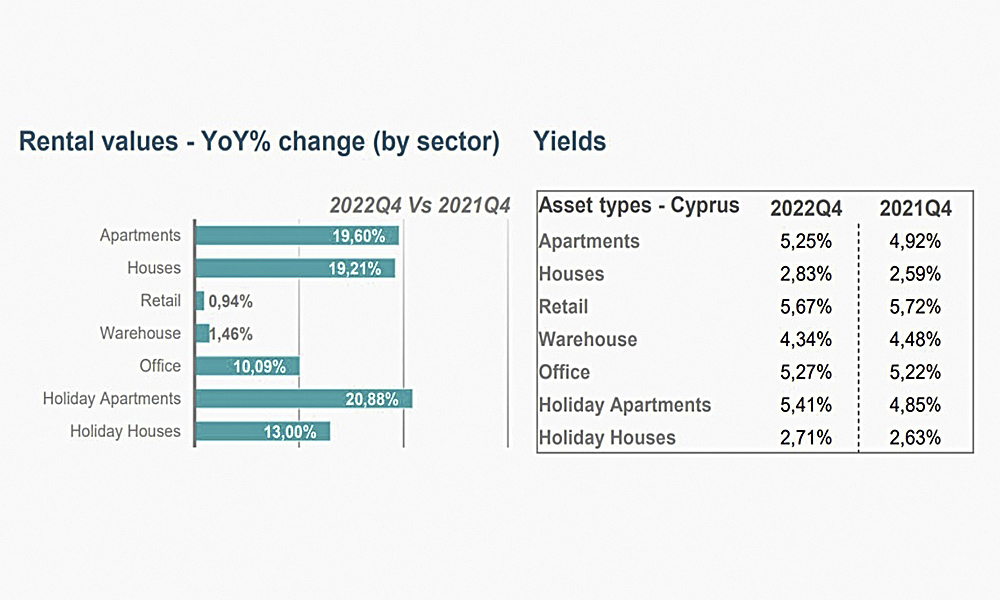

Недвижимость Кипра: сколько можно заработать инвестору

13 Март 2023Недвижимость Кипра: сколько можно заработать инвестору

13 Март 2023Недвижимость Кипра: сколько можно заработать инвестору -

Кипр присоединится к Шенгенской информационной системе второго поколения

25 Июль 2023Кипр присоединится к Шенгенской информационной системе второго поколения

25 Июль 2023Кипр присоединится к Шенгенской информационной системе второго поколения -

Сент-Китс и Невис вернёт деньги инвесторам, пострадавшим из-за санкций

11 Ноябрь 2023Сент-Китс и Невис вернёт деньги инвесторам, пострадавшим из-за санкций

11 Ноябрь 2023Сент-Китс и Невис вернёт деньги инвесторам, пострадавшим из-за санкций -

Wildberries и TFS Global расширяются в подмосковном индустриальном парке "Южные врата"

9 Октябрь 2023Wildberries и TFS Global расширяются в подмосковном индустриальном парке "Южные врата"

9 Октябрь 2023Wildberries и TFS Global расширяются в подмосковном индустриальном парке "Южные врата" -

Правительство РФ инвестирует 8 млрд. р. в создание модульных отелей

26 Апрель 2023Правительство РФ инвестирует 8 млрд. р. в создание модульных отелей

26 Апрель 2023Правительство РФ инвестирует 8 млрд. р. в создание модульных отелей -

В ОАЭ объявили о введении дополнительных сборов на "золотые" визы

16 Апрель 2023В ОАЭ объявили о введении дополнительных сборов на "золотые" визы

16 Апрель 2023В ОАЭ объявили о введении дополнительных сборов на "золотые" визы -

Появятся ли в Новосибирске новые бизнес-центры?

7 Октябрь 2019Появятся ли в Новосибирске новые бизнес-центры?

7 Октябрь 2019Появятся ли в Новосибирске новые бизнес-центры? -

"Промышленная ипотека" как явление экономики в стране обретает всё более чёткие очертания

5 Сентябрь 2022"Промышленная ипотека" как явление экономики в стране обретает всё более чёткие очертания

5 Сентябрь 2022"Промышленная ипотека" как явление экономики в стране обретает всё более чёткие очертания -

Новые правила получения виз для въезда в ОАЭ

1 Сентябрь 2022Новые правила получения виз для въезда в ОАЭ

1 Сентябрь 2022Новые правила получения виз для въезда в ОАЭ -

Дубай. Продажа апартаментов 56 кв.м в Business Bay

20 Апрель 2021Дубай. Продажа апартаментов 56 кв.м в Business Bay

20 Апрель 2021Дубай. Продажа апартаментов 56 кв.м в Business Bay -

Состоятельные иностранцы получат новый способ купить землю в Таиланде

30 Октябрь 2022Состоятельные иностранцы получат новый способ купить землю в Таиланде

30 Октябрь 2022Состоятельные иностранцы получат новый способ купить землю в Таиланде -

В ЕС выявили «отстающие» по заморозке активов россиян страны

13 Январь 2023В ЕС выявили «отстающие» по заморозке активов россиян страны

13 Январь 2023В ЕС выявили «отстающие» по заморозке активов россиян страны -

Порог входа в инвестиционную программу Греции может подняться до EUR 800 000

10 Февраль 2024Порог входа в инвестиционную программу Греции может подняться до EUR 800 000

10 Февраль 2024Порог входа в инвестиционную программу Греции может подняться до EUR 800 000 -

Сеть магазинов косметики "Золотое яблоко" увеличило свои склады на 46 000 м²

21 Октябрь 2023Сеть магазинов косметики "Золотое яблоко" увеличило свои склады на 46 000 м²

21 Октябрь 2023Сеть магазинов косметики "Золотое яблоко" увеличило свои склады на 46 000 м² -

О строительстве 170-километрового линейного города-небоскрёба «Тhe LINE» в Саудовской Аравии приходят тревожные новости

9 Январь 2023О строительстве 170-километрового линейного города-небоскрёба «Тhe LINE» в Саудовской Аравии приходят тревожные новости

9 Январь 2023О строительстве 170-километрового линейного города-небоскрёба «Тhe LINE» в Саудовской Аравии приходят тревожные новости -

Саудовская Аравия продолжает держать первенство в гонке мега-сооружений

8 Декабрь 2022Саудовская Аравия продолжает держать первенство в гонке мега-сооружений

8 Декабрь 2022Саудовская Аравия продолжает держать первенство в гонке мега-сооружений -

Россияне бьют рекорды по покупкам жилья в Грузии

6 Декабрь 2023Россияне бьют рекорды по покупкам жилья в Грузии

6 Декабрь 2023Россияне бьют рекорды по покупкам жилья в Грузии -

Аэропорт Горно-Алтайска заказал проект реконструкции за 183 млн рублей

12 Март 2024Аэропорт Горно-Алтайска заказал проект реконструкции за 183 млн рублей

12 Март 2024Аэропорт Горно-Алтайска заказал проект реконструкции за 183 млн рублей -

«Венталл» закрыл одну из крупнейших сделок на складском рынке за всю его историю

30 Декабрь 2022«Венталл» закрыл одну из крупнейших сделок на складском рынке за всю его историю

30 Декабрь 2022«Венталл» закрыл одну из крупнейших сделок на складском рынке за всю его историю -

«Яндекс» построит в Калуге свой самый мощный дата-центр в России

23 Сентябрь 2022«Яндекс» построит в Калуге свой самый мощный дата-центр в России

23 Сентябрь 2022«Яндекс» построит в Калуге свой самый мощный дата-центр в России -

На Кипре ужесточили критерии предоставления гражданства

26 Апрель 2023На Кипре ужесточили критерии предоставления гражданства

26 Апрель 2023На Кипре ужесточили критерии предоставления гражданства -

Битва супермаркетов: «Пятерочка» наступает, Spar сдает позиции, а на окраинах появился новичок

13 Сентябрь 2022Битва супермаркетов: «Пятерочка» наступает, Spar сдает позиции, а на окраинах появился новичок

13 Сентябрь 2022Битва супермаркетов: «Пятерочка» наступает, Spar сдает позиции, а на окраинах появился новичок -

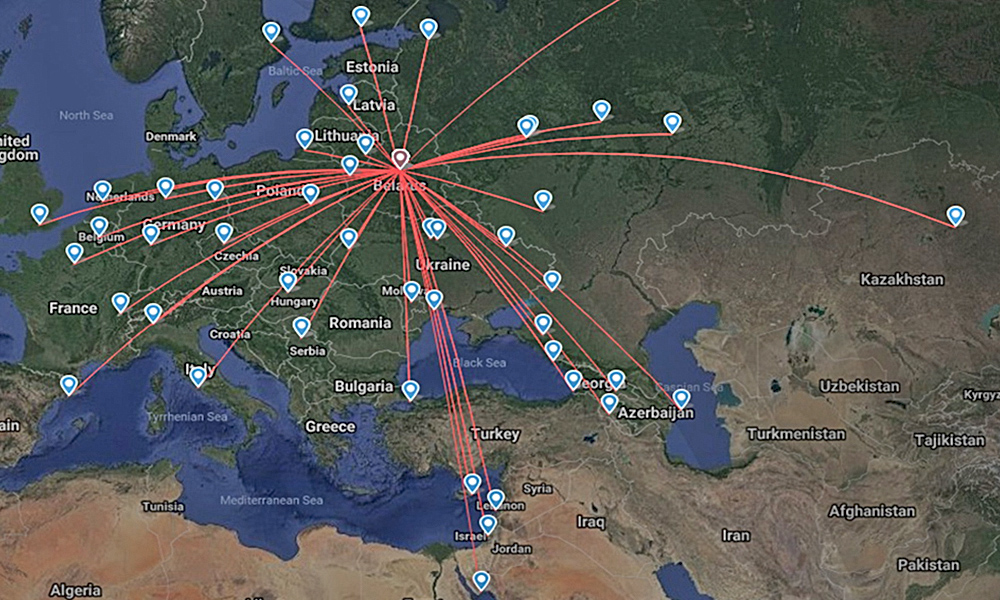

В каких странах в 2022 году интересовались недвижимостью граждане Беларуси

15 Январь 2023В каких странах в 2022 году интересовались недвижимостью граждане Беларуси

15 Январь 2023В каких странах в 2022 году интересовались недвижимостью граждане Беларуси -

В Новосибирске предлагают снести 5000 капитальных гаражей около ТЦ "Аура"

11 Ноябрь 2022В Новосибирске предлагают снести 5000 капитальных гаражей около ТЦ "Аура"

11 Ноябрь 2022В Новосибирске предлагают снести 5000 капитальных гаражей около ТЦ "Аура" -

Дубай. Инвесторам. Не паникуйте. И это пройдёт...

1 Апрель 2020Дубай. Инвесторам. Не паникуйте. И это пройдёт... -

Россиян начали штрафовать за получение арендных платежей на иностранные счета.

29 Январь 2024Россиян начали штрафовать за получение арендных платежей на иностранные счета.

29 Январь 2024Россиян начали штрафовать за получение арендных платежей на иностранные счета. -

«Тинькофф» заключил крупнейшую сделку на офисном рынке

3 Июнь 2020«Тинькофф» заключил крупнейшую сделку на офисном рынке

3 Июнь 2020«Тинькофф» заключил крупнейшую сделку на офисном рынке -

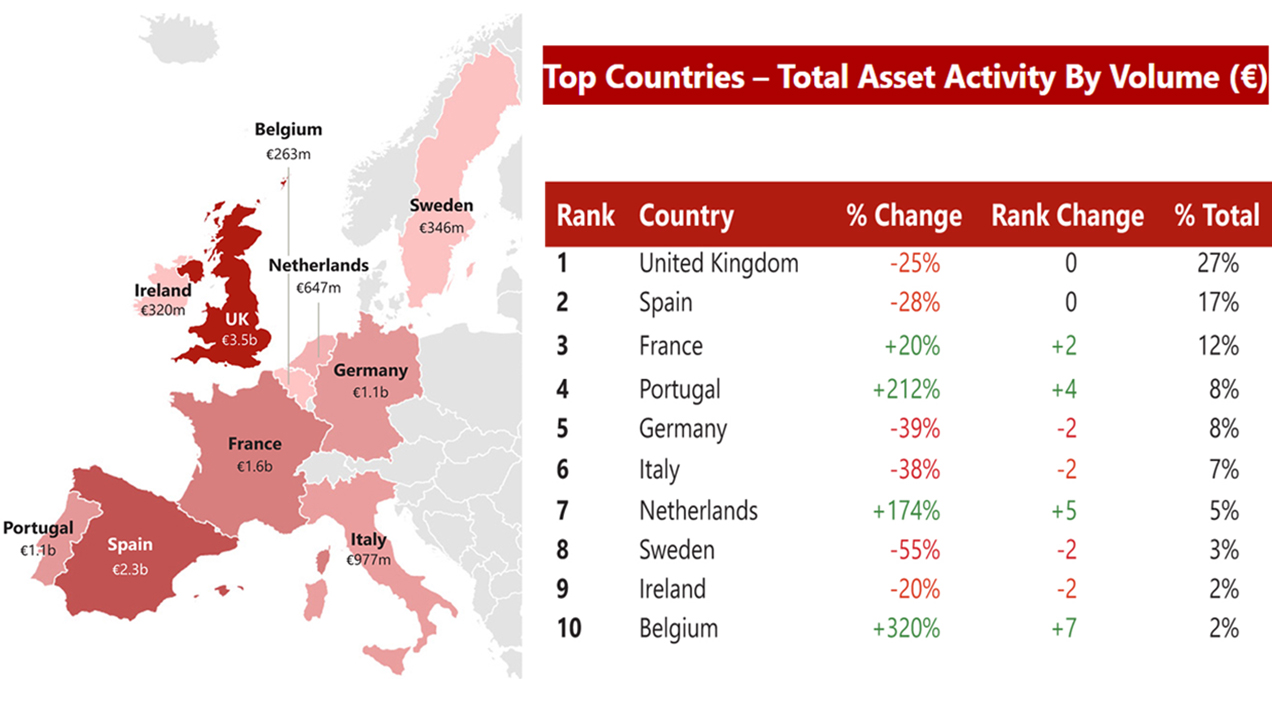

Сделки с коммерческой недвижимостью в Европе упали на 58%, до уровня 2010 года

1 Август 2023Сделки с коммерческой недвижимостью в Европе упали на 58%, до уровня 2010 года

1 Август 2023Сделки с коммерческой недвижимостью в Европе упали на 58%, до уровня 2010 года -

Пандемия задала новые тренды в экостроительстве: что внедряют девелоперы

13 Декабрь 2020Пандемия задала новые тренды в экостроительстве: что внедряют девелоперы

13 Декабрь 2020Пандемия задала новые тренды в экостроительстве: что внедряют девелоперы -

ВЭБ выставил на продажу «Сибирский молл» с БЦ за 3,71 млрд руб.

11 Январь 2023ВЭБ выставил на продажу «Сибирский молл» с БЦ за 3,71 млрд руб.

11 Январь 2023ВЭБ выставил на продажу «Сибирский молл» с БЦ за 3,71 млрд руб. -

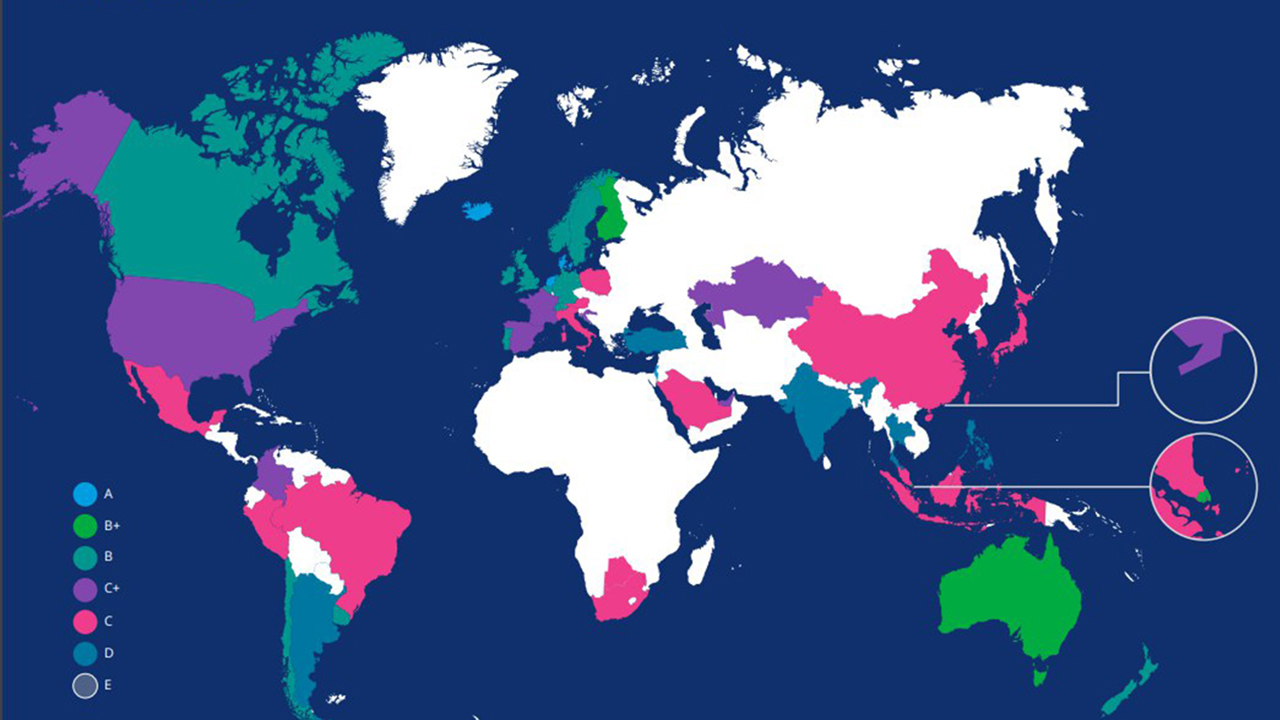

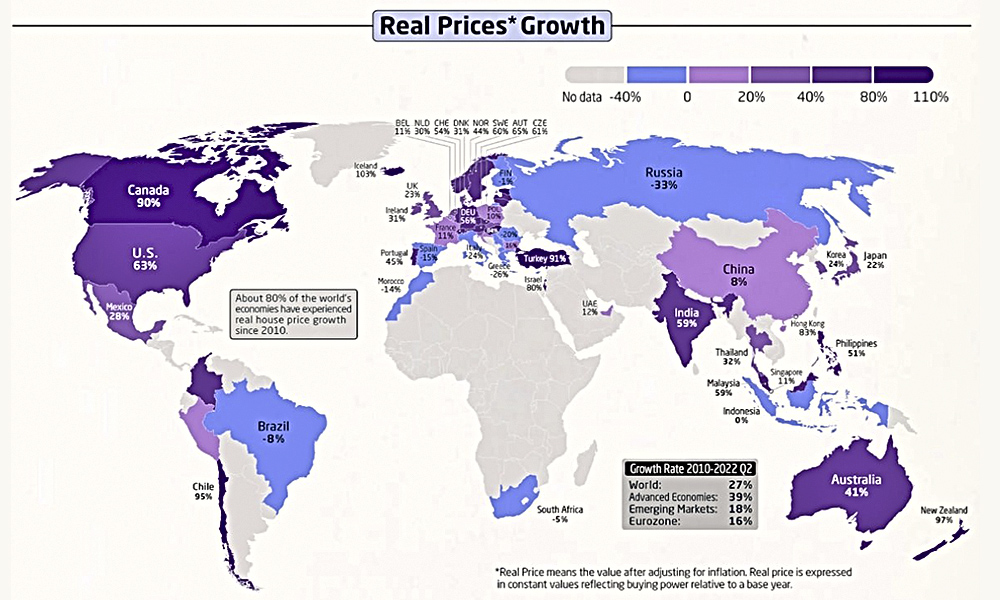

Как менялись цены на жильё в разных странах Мира

4 Апрель 2023Как менялись цены на жильё в разных странах Мира

4 Апрель 2023Как менялись цены на жильё в разных странах Мира -

Федеральная сеть коворкингов выйдет в Новосибирск

18 Январь 2021Федеральная сеть коворкингов выйдет в Новосибирск

18 Январь 2021Федеральная сеть коворкингов выйдет в Новосибирск -

Итоги третьего квартала на первичном рынке по данным "Авито"

7 Октябрь 2022Итоги третьего квартала на первичном рынке по данным "Авито"

7 Октябрь 2022Итоги третьего квартала на первичном рынке по данным "Авито" -

В Новосибирске построят высотку в 56 этажей

20 Март 2024В Новосибирске построят высотку в 56 этажей

20 Март 2024В Новосибирске построят высотку в 56 этажей -

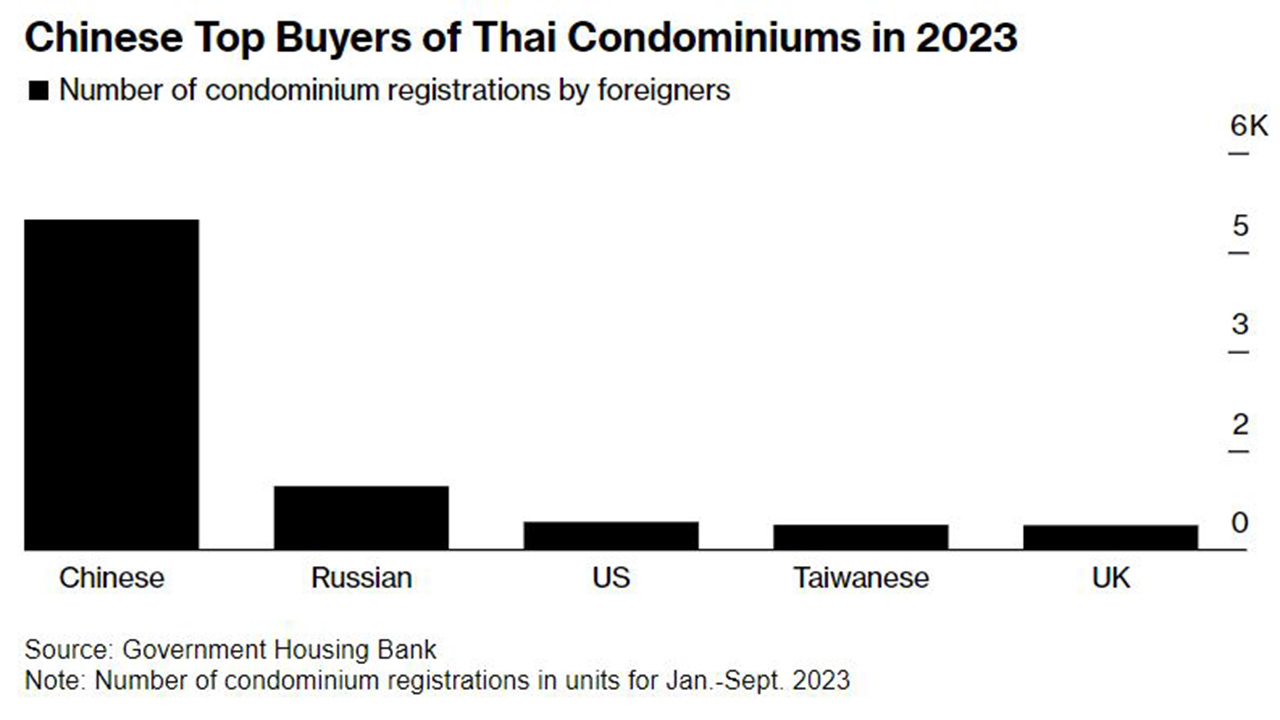

Россияне стали вторыми по величине инвесторами в недвижимость Таиланда

18 Апрель 2023Россияне стали вторыми по величине инвесторами в недвижимость Таиланда

18 Апрель 2023Россияне стали вторыми по величине инвесторами в недвижимость Таиланда -

Провинции Турции с самым стремительным ростом цен на жильё в феврале 2024 года

9 Апрель 2024Провинции Турции с самым стремительным ростом цен на жильё в феврале 2024 года

9 Апрель 2024Провинции Турции с самым стремительным ростом цен на жильё в феврале 2024 года -

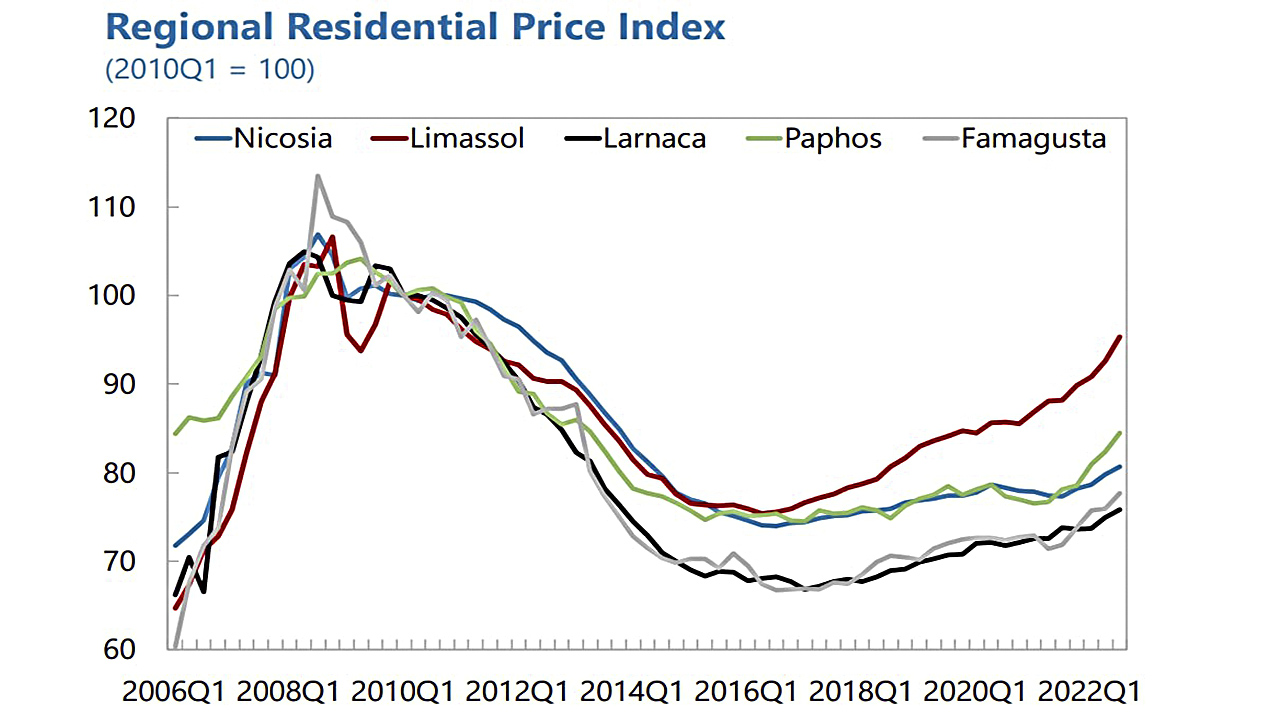

Без признаков перегрева – МВФ о рынке жилой недвижимости Кипра

22 Июль 2023Без признаков перегрева – МВФ о рынке жилой недвижимости Кипра

22 Июль 2023Без признаков перегрева – МВФ о рынке жилой недвижимости Кипра -

Как получить ВНЖ в Германии финансово независимым лицам из России

29 Март 2023Как получить ВНЖ в Германии финансово независимым лицам из России

29 Март 2023Как получить ВНЖ в Германии финансово независимым лицам из России -

На 27% выше, чем год назад: стоимость жилья в Греции продолжает удивлять

4 Апрель 2024На 27% выше, чем год назад: стоимость жилья в Греции продолжает удивлять

4 Апрель 2024На 27% выше, чем год назад: стоимость жилья в Греции продолжает удивлять -

Средние цены на недвижимость выросли на 11,6% во 2 квартале 2023 года

28 Октябрь 2023Средние цены на недвижимость выросли на 11,6% во 2 квартале 2023 года

28 Октябрь 2023Средние цены на недвижимость выросли на 11,6% во 2 квартале 2023 года -

Греция поднимает минимальный порог входа для программы ВНЖ в обмен на инвестиции в недвижимость

19 Декабрь 2022Греция поднимает минимальный порог входа для программы ВНЖ в обмен на инвестиции в недвижимость

19 Декабрь 2022Греция поднимает минимальный порог входа для программы ВНЖ в обмен на инвестиции в недвижимость -

«Новосибирск-Сити»: разглядываем проект, который заменит долгострой на площади Маркса

29 Январь 2020«Новосибирск-Сити»: разглядываем проект, который заменит долгострой на площади Маркса

29 Январь 2020«Новосибирск-Сити»: разглядываем проект, который заменит долгострой на площади Маркса -

Сбербанк запустил обмен наличных дирхамов на рубли

2 Февраль 2023Сбербанк запустил обмен наличных дирхамов на рубли

2 Февраль 2023Сбербанк запустил обмен наличных дирхамов на рубли -

Рынок иностранцев. Самые запоминающиеся, произошедшие с недвижимостью Кипра в 2023 году

5 Январь 2024Рынок иностранцев. Самые запоминающиеся, произошедшие с недвижимостью Кипра в 2023 году

5 Январь 2024Рынок иностранцев. Самые запоминающиеся, произошедшие с недвижимостью Кипра в 2023 году -

Продажа швейного бизнеса со зданием 3213 кв.м

7 Июнь 2020Продажа швейного бизнеса со зданием 3213 кв.м -

Продажа арендного бизнеса (окупаемость 8,3 г.) за 89 млн.рублей

29 Сентябрь 2020Продажа арендного бизнеса (окупаемость 8,3 г.) за 89 млн.рублей

29 Сентябрь 2020Продажа арендного бизнеса (окупаемость 8,3 г.) за 89 млн.рублей -

Амбициозный дубайский проект обрастает подробностями

31 Март 2023Амбициозный дубайский проект обрастает подробностями

31 Март 2023Амбициозный дубайский проект обрастает подробностями -

Житель Дубая арестован за оскорбление национальной валюты

18 Май 2020Житель Дубая арестован за оскорбление национальной валюты

18 Май 2020Житель Дубая арестован за оскорбление национальной валюты -

Тренд - покупка новых или «свежих» квартир и домов с отделкой.

7 Апрель 2022Тренд - покупка новых или «свежих» квартир и домов с отделкой.

7 Апрель 2022Тренд - покупка новых или «свежих» квартир и домов с отделкой. -

В Дубае анонсировали новый проект, пятая часть которого уже выкуплена

27 Июнь 2023В Дубае анонсировали новый проект, пятая часть которого уже выкуплена

27 Июнь 2023В Дубае анонсировали новый проект, пятая часть которого уже выкуплена -

Hilton и Marriott делают ставку на брендированные апарт-отели

7 Июнь 2023Hilton и Marriott делают ставку на брендированные апарт-отели

7 Июнь 2023Hilton и Marriott делают ставку на брендированные апарт-отели -

Эксклюзив от Nazarov & Partners – двухуровневая квартира в самом центре Новосибирска

23 Февраль 2023Эксклюзив от Nazarov & Partners – двухуровневая квартира в самом центре Новосибирска

23 Февраль 2023Эксклюзив от Nazarov & Partners – двухуровневая квартира в самом центре Новосибирска -

"Олимпийский эффект" – как Игры влияют на рынок недвижимости

9 Октябрь 2023"Олимпийский эффект" – как Игры влияют на рынок недвижимости

9 Октябрь 2023"Олимпийский эффект" – как Игры влияют на рынок недвижимости -

Требуется земельный участок в Новосибирске под автосалон

25 Май 2020Требуется земельный участок в Новосибирске под автосалон

25 Май 2020Требуется земельный участок в Новосибирске под автосалон -

Под Новосибирском планируют построить крупный молокозавод мощностью 40 т в сутки

13 Март 2024Под Новосибирском планируют построить крупный молокозавод мощностью 40 т в сутки

13 Март 2024Под Новосибирском планируют построить крупный молокозавод мощностью 40 т в сутки -

Консалтинговое агентство CMWP рассказывает в карточках о рынке коворкингов в Казахстане

4 Февраль 2023Консалтинговое агентство CMWP рассказывает в карточках о рынке коворкингов в Казахстане

4 Февраль 2023Консалтинговое агентство CMWP рассказывает в карточках о рынке коворкингов в Казахстане -

Как 8 миллиардов человек распределены на нашей планете

18 Ноябрь 2022Как 8 миллиардов человек распределены на нашей планете

18 Ноябрь 2022Как 8 миллиардов человек распределены на нашей планете -

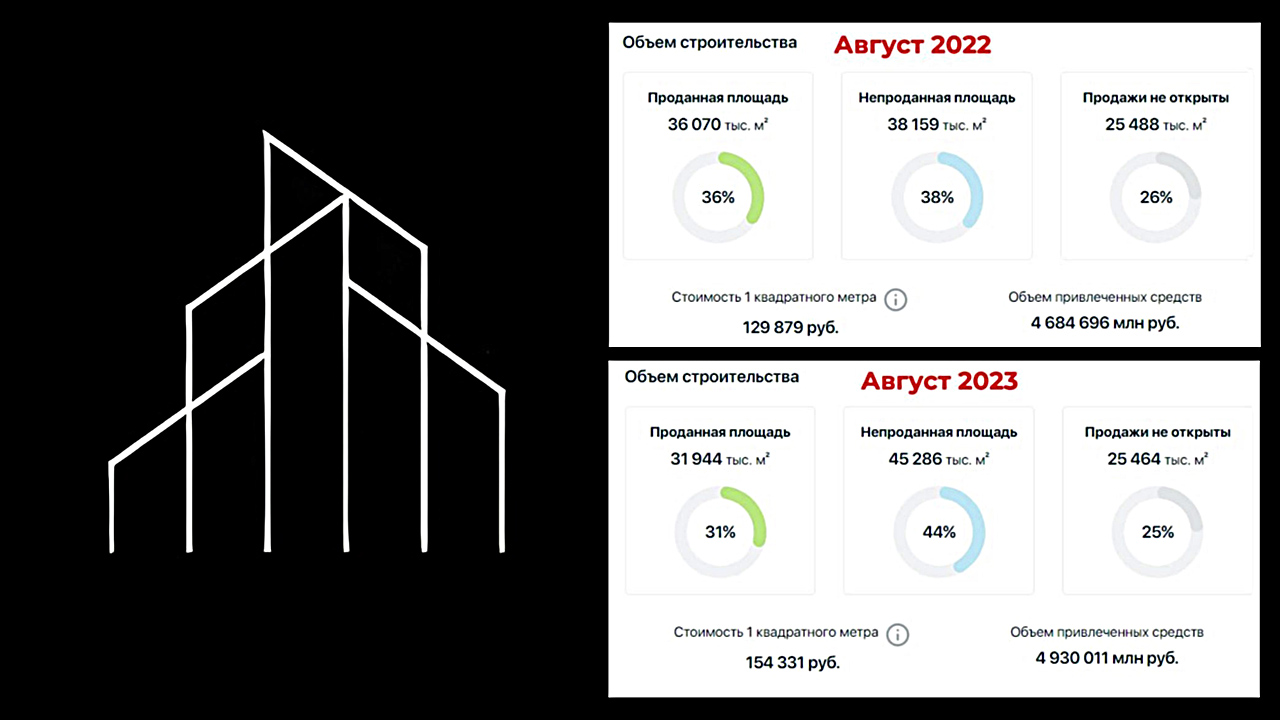

Как изменились продажи жилой недвижимости на первичном рынке в России за год

30 Август 2023Как изменились продажи жилой недвижимости на первичном рынке в России за год

30 Август 2023Как изменились продажи жилой недвижимости на первичном рынке в России за год -

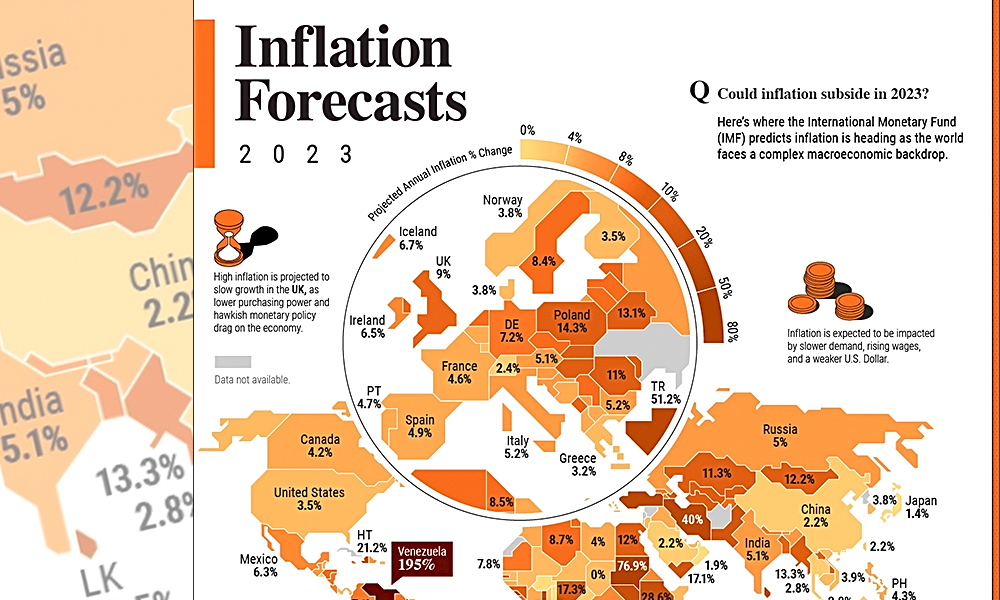

Прогноз уровней инфляции в Мире на 2023 год

13 Февраль 2023Прогноз уровней инфляции в Мире на 2023 год

13 Февраль 2023Прогноз уровней инфляции в Мире на 2023 год -

Всё, что нужно знать о рынке недвижимости Кипра прямо сейчас

9 Февраль 2023Всё, что нужно знать о рынке недвижимости Кипра прямо сейчас

9 Февраль 2023Всё, что нужно знать о рынке недвижимости Кипра прямо сейчас -

Самая ликвидная недвижимость Тбилиси – какая она?

4 Сентябрь 2023Самая ликвидная недвижимость Тбилиси – какая она?

4 Сентябрь 2023Самая ликвидная недвижимость Тбилиси – какая она? -

ВНЖ Бразилии. Если инвестировать, то в бизнес или недвижимость?

14 Декабрь 2022ВНЖ Бразилии. Если инвестировать, то в бизнес или недвижимость?

14 Декабрь 2022ВНЖ Бразилии. Если инвестировать, то в бизнес или недвижимость? -

13-14 октября в Пафосе на Кипре пройдёт конференция Linq Conference

6 Октябрь 202213-14 октября в Пафосе на Кипре пройдёт конференция Linq Conference

6 Октябрь 202213-14 октября в Пафосе на Кипре пройдёт конференция Linq Conference -

Какие зарубежные страны приняли больше всего российских туристов в I полугодии 2023 года

4 Август 2023Какие зарубежные страны приняли больше всего российских туристов в I полугодии 2023 года

4 Август 2023Какие зарубежные страны приняли больше всего российских туристов в I полугодии 2023 года -

Ход строительства ЖК "Тайм Сквер" в Новосибирске

14 Октябрь 2023Ход строительства ЖК "Тайм Сквер" в Новосибирске

14 Октябрь 2023Ход строительства ЖК "Тайм Сквер" в Новосибирске -

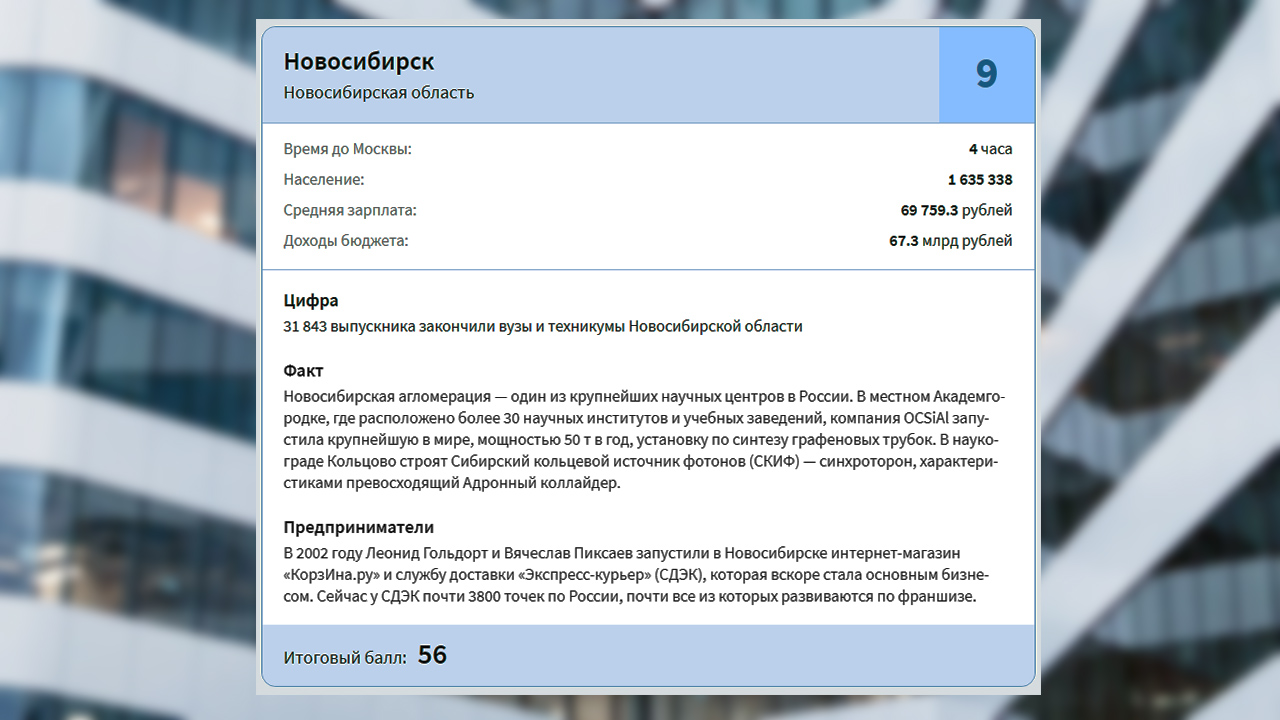

Новосибирск занял 9 позицию в рейтинге лучших городов для бизнеса от Forbes

29 Сентябрь 2023Новосибирск занял 9 позицию в рейтинге лучших городов для бизнеса от Forbes

29 Сентябрь 2023Новосибирск занял 9 позицию в рейтинге лучших городов для бизнеса от Forbes -

Официальные уточнения про пересмотр правил для визы F 6 (для инвесторов) от Департамента по делам населения и иммиграции Греции

21 Май 2023Официальные уточнения про пересмотр правил для визы F 6 (для инвесторов) от Департамента по делам населения и иммиграции Греции

21 Май 2023Официальные уточнения про пересмотр правил для визы F 6 (для инвесторов) от Департамента по делам населения и иммиграции Греции -

Бизнесмен Александр Бойко поделился планами, касающимися его недавнего приобретения

25 Февраль 2023Бизнесмен Александр Бойко поделился планами, касающимися его недавнего приобретения

25 Февраль 2023Бизнесмен Александр Бойко поделился планами, касающимися его недавнего приобретения -

Что будет с ценами на жильё в Европе – прогноз S&P до 2025 года

20 Январь 2023Что будет с ценами на жильё в Европе – прогноз S&P до 2025 года

20 Январь 2023Что будет с ценами на жильё в Европе – прогноз S&P до 2025 года -

Где лучшие цены на недвижимость среди стран Евросоюза

11 Апрель 2023Где лучшие цены на недвижимость среди стран Евросоюза

11 Апрель 2023Где лучшие цены на недвижимость среди стран Евросоюза -

Власти в течение трех месяцев будут наблюдать за ситуацией на ипотечном рынке страны, после чего планируется подготовить для правительства новые предложения.

4 Февраль 2024Власти в течение трех месяцев будут наблюдать за ситуацией на ипотечном рынке страны, после чего планируется подготовить для правительства новые предложения.

4 Февраль 2024Власти в течение трех месяцев будут наблюдать за ситуацией на ипотечном рынке страны, после чего планируется подготовить для правительства новые предложения. -

В Дубае анонсировали брендовые резиденцииДеловые Эмираты

8 Декабрь 2023В Дубае анонсировали брендовые резиденцииДеловые Эмираты

8 Декабрь 2023В Дубае анонсировали брендовые резиденцииДеловые Эмираты -

Цифра банк начнет открывать счета в дирхамах ОАЭ

18 Апрель 2023Цифра банк начнет открывать счета в дирхамах ОАЭ

18 Апрель 2023Цифра банк начнет открывать счета в дирхамах ОАЭ -

Raiffeisen Bank International собирается сокращать объем операций в России

31 Март 2023Raiffeisen Bank International собирается сокращать объем операций в России

31 Март 2023Raiffeisen Bank International собирается сокращать объем операций в России -

Всё в острова: новосибирцы стали скупать квартиры в Таиланде и на Бали

8 Апрель 2024Всё в острова: новосибирцы стали скупать квартиры в Таиланде и на Бали

8 Апрель 2024Всё в острова: новосибирцы стали скупать квартиры в Таиланде и на Бали -

Возможно, россиянам не будут запрещать покупать недвижимость в Финляндии

20 Декабрь 2022Возможно, россиянам не будут запрещать покупать недвижимость в Финляндии

20 Декабрь 2022Возможно, россиянам не будут запрещать покупать недвижимость в Финляндии -

Ищем будущую звезду в сфере коммерческой недвижимости!

18 Февраль 2020Ищем будущую звезду в сфере коммерческой недвижимости!

18 Февраль 2020Ищем будущую звезду в сфере коммерческой недвижимости! -

Ильдар Хусаинов о том, что происходит в сфере недвижимости России на этой неделе?

25 Сентябрь 2022Ильдар Хусаинов о том, что происходит в сфере недвижимости России на этой неделе?

25 Сентябрь 2022Ильдар Хусаинов о том, что происходит в сфере недвижимости России на этой неделе? -

В Новосибирске выставлено на продажу здание полнофункционального дилерского центра на улице Станционной

26 Июнь 2020В Новосибирске выставлено на продажу здание полнофункционального дилерского центра на улице Станционной

26 Июнь 2020В Новосибирске выставлено на продажу здание полнофункционального дилерского центра на улице Станционной -

Бум краткосрочной аренды на Кипре: где и сколько можно заработать

13 Февраль 2024Бум краткосрочной аренды на Кипре: где и сколько можно заработать

13 Февраль 2024Бум краткосрочной аренды на Кипре: где и сколько можно заработать -

Уникальность будущего года: что взметнётся над Обью?

23 Декабрь 2022Уникальность будущего года: что взметнётся над Обью?

23 Декабрь 2022Уникальность будущего года: что взметнётся над Обью? -

Возможно ли получить "золотую визу" ОАЭ без покупки недвижимости

24 Апрель 2023Возможно ли получить "золотую визу" ОАЭ без покупки недвижимости

24 Апрель 2023Возможно ли получить "золотую визу" ОАЭ без покупки недвижимости -

Wildberries вложит 9 млрд рублей в строительство логистического комплекса в Иркутске

11 Февраль 2024Wildberries вложит 9 млрд рублей в строительство логистического комплекса в Иркутске

11 Февраль 2024Wildberries вложит 9 млрд рублей в строительство логистического комплекса в Иркутске -

Конференции Логистика Будущего в Новосибирске 7 сентября 2023г.

23 Август 2023Конференции Логистика Будущего в Новосибирске 7 сентября 2023г.

23 Август 2023Конференции Логистика Будущего в Новосибирске 7 сентября 2023г. -

Инвестиции в 500 000 евро! в строительный проект в Германии

22 Октябрь 2019Инвестиции в 500 000 евро! в строительный проект в Германии

22 Октябрь 2019Инвестиции в 500 000 евро! в строительный проект в Германии -

Покупка зарубежной недвижимости за криптовалюту для россиян – юридическая сторона вопроса

19 Апрель 2023Покупка зарубежной недвижимости за криптовалюту для россиян – юридическая сторона вопроса

19 Апрель 2023Покупка зарубежной недвижимости за криптовалюту для россиян – юридическая сторона вопроса -

В каких городах существует риск возникновения "пузырей" на рынках недвижимости?

29 Октябрь 2023В каких городах существует риск возникновения "пузырей" на рынках недвижимости?

29 Октябрь 2023В каких городах существует риск возникновения "пузырей" на рынках недвижимости? -

CUSHMAN & WAKEFIELD: Офисы в Москве подорожали на 5,54%, склады – на 7%

7 Октябрь 2021CUSHMAN & WAKEFIELD: Офисы в Москве подорожали на 5,54%, склады – на 7%

7 Октябрь 2021CUSHMAN & WAKEFIELD: Офисы в Москве подорожали на 5,54%, склады – на 7% -

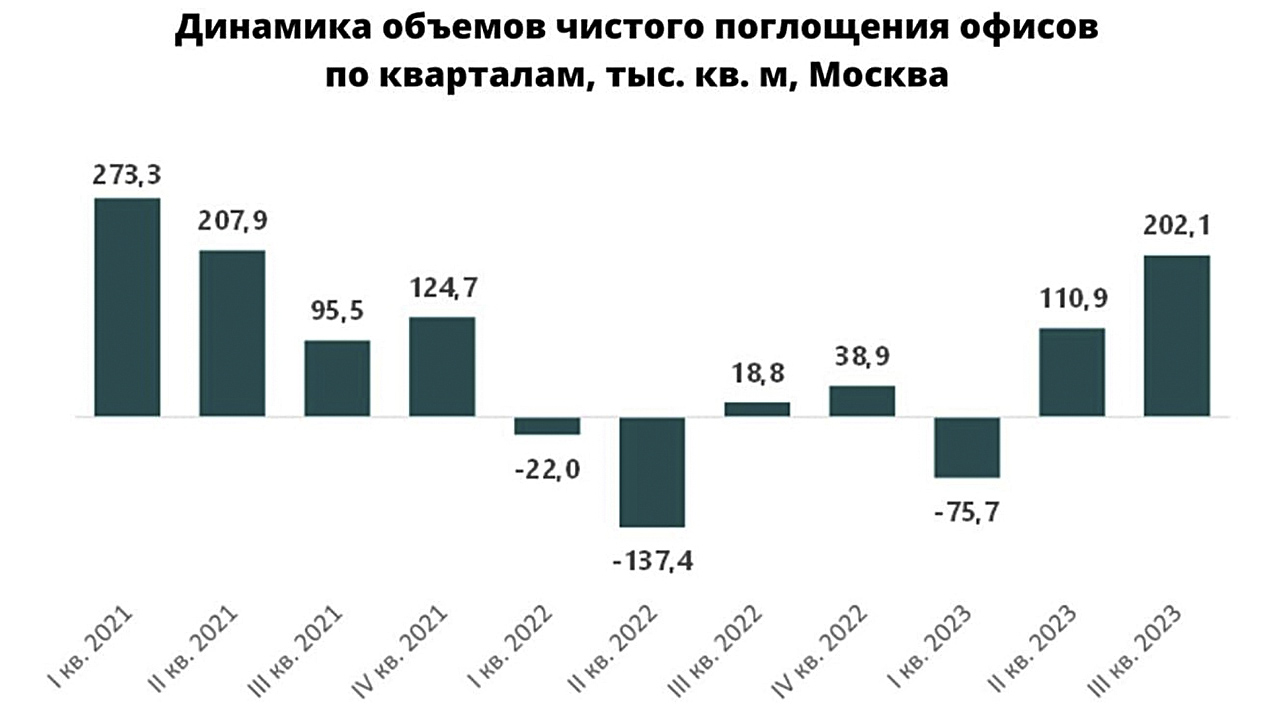

Спрос на офисные помещения Москвы активно восстанавливается

2 Ноябрь 2023Спрос на офисные помещения Москвы активно восстанавливается

2 Ноябрь 2023Спрос на офисные помещения Москвы активно восстанавливается -

Усиление в команде Nazarov & Partners. Отдел торгово-офисной недвижимости возглавила Татьяна Приходько

9 Январь 2020Усиление в команде Nazarov & Partners. Отдел торгово-офисной недвижимости возглавила Татьяна Приходько

9 Январь 2020Усиление в команде Nazarov & Partners. Отдел торгово-офисной недвижимости возглавила Татьяна Приходько -

Лидеры рейтинга самых дорогих компаний Рунета — 2023

2 Март 2023Лидеры рейтинга самых дорогих компаний Рунета — 2023

2 Март 2023Лидеры рейтинга самых дорогих компаний Рунета — 2023 -

Новосибирск на 4 месте в рейтинге от Домклик

20 Июль 2023Новосибирск на 4 месте в рейтинге от Домклик

20 Июль 2023Новосибирск на 4 месте в рейтинге от Домклик -

Это случилось! ЖК Berlin введён в эксплуатацию

25 Июнь 2023Это случилось! ЖК Berlin введён в эксплуатацию

25 Июнь 2023Это случилось! ЖК Berlin введён в эксплуатацию -

5 неочевидных плюсов испанской золотой визы

26 Январь 20235 неочевидных плюсов испанской золотой визы

26 Январь 20235 неочевидных плюсов испанской золотой визы -

Новосибирские магазины «Холидея» купили бизнесмены Манцуров и Болтрукевич

16 Июль 2020Новосибирские магазины «Холидея» купили бизнесмены Манцуров и Болтрукевич

16 Июль 2020Новосибирские магазины «Холидея» купили бизнесмены Манцуров и Болтрукевич -

Дубай занял третье место в рейтинге лучших солнечных направлений зимой по версии Travelbag

27 Сентябрь 2023Дубай занял третье место в рейтинге лучших солнечных направлений зимой по версии Travelbag

27 Сентябрь 2023Дубай занял третье место в рейтинге лучших солнечных направлений зимой по версии Travelbag -

Недвижимость Пафоса – дешевле, чем думают покупатели

4 Октябрь 2023Недвижимость Пафоса – дешевле, чем думают покупатели

4 Октябрь 2023Недвижимость Пафоса – дешевле, чем думают покупатели -

В Турции арендодатели отказываются предоставлять своё жилье в аренду

14 Май 2023В Турции арендодатели отказываются предоставлять своё жилье в аренду

14 Май 2023В Турции арендодатели отказываются предоставлять своё жилье в аренду -

Лидером среди стран бывшего СССР по перспективности строительства жилья стал Казахстан

3 Март 2023Лидером среди стран бывшего СССР по перспективности строительства жилья стал Казахстан

3 Март 2023Лидером среди стран бывшего СССР по перспективности строительства жилья стал Казахстан -

В 2030 году в Дубае появится отдельный квартал для городских технологических компаний Dubai Urban Tech District

12 Сентябрь 2022В 2030 году в Дубае появится отдельный квартал для городских технологических компаний Dubai Urban Tech District

12 Сентябрь 2022В 2030 году в Дубае появится отдельный квартал для городских технологических компаний Dubai Urban Tech District -

Прямое авиасообщение России и Марокко возобновится уже в мае

6 Апрель 2023Прямое авиасообщение России и Марокко возобновится уже в мае

6 Апрель 2023Прямое авиасообщение России и Марокко возобновится уже в мае -

Дешёвая недвижимость Кипра – самый ликвидный сегмент рынка

13 Май 2023Дешёвая недвижимость Кипра – самый ликвидный сегмент рынка

13 Май 2023Дешёвая недвижимость Кипра – самый ликвидный сегмент рынка -

Как чувствует себя рынок коммерческой недвижимости в новых реалиях

11 Ноябрь 2022Как чувствует себя рынок коммерческой недвижимости в новых реалиях

11 Ноябрь 2022Как чувствует себя рынок коммерческой недвижимости в новых реалиях -

Долгосрочные перспективы инвестиций в жильё – стоит ли покупать сейчас

27 Март 2023Долгосрочные перспективы инвестиций в жильё – стоит ли покупать сейчас

27 Март 2023Долгосрочные перспективы инвестиций в жильё – стоит ли покупать сейчас -

Richmond Residence - один из самых дорогих жилых комплексов Новосибирска

8 Декабрь 2022Richmond Residence - один из самых дорогих жилых комплексов Новосибирска

8 Декабрь 2022Richmond Residence - один из самых дорогих жилых комплексов Новосибирска -

Чем отличаются Фулфилмент-центры от складов класса А?

10 Октябрь 2019Чем отличаются Фулфилмент-центры от складов класса А?

10 Октябрь 2019Чем отличаются Фулфилмент-центры от складов класса А? -

В ОАЭ разъяснили порядок оформления пятилетних турвиз

26 Сентябрь 2022В ОАЭ разъяснили порядок оформления пятилетних турвиз

26 Сентябрь 2022В ОАЭ разъяснили порядок оформления пятилетних турвиз -

Уровень вакансии на складском рынке Москвы стремится к своему историческому минимуму

2 Ноябрь 2023Уровень вакансии на складском рынке Москвы стремится к своему историческому минимуму

2 Ноябрь 2023Уровень вакансии на складском рынке Москвы стремится к своему историческому минимуму -

В Новосибирске ввели в эксплуатацию 33 долгостроя в микрорайоне Просторный

23 Апрель 2023В Новосибирске ввели в эксплуатацию 33 долгостроя в микрорайоне Просторный

23 Апрель 2023В Новосибирске ввели в эксплуатацию 33 долгостроя в микрорайоне Просторный -

МТС Банк запустил переводы в Турцию с получением наличных в стране

4 Февраль 2023МТС Банк запустил переводы в Турцию с получением наличных в стране

4 Февраль 2023МТС Банк запустил переводы в Турцию с получением наличных в стране -

Сделки с недвижимостью в Дубае превысили $24 млрд

20 Апрель 2023Сделки с недвижимостью в Дубае превысили $24 млрд

20 Апрель 2023Сделки с недвижимостью в Дубае превысили $24 млрд -

Россияне - лидеры среди иностранных покупателей недвижимости на Кипре

25 Март 2023Россияне - лидеры среди иностранных покупателей недвижимости на Кипре

25 Март 2023Россияне - лидеры среди иностранных покупателей недвижимости на Кипре -

Рынок офисной недвижимости Новосибирска и его Z-факторы

24 Март 2022Рынок офисной недвижимости Новосибирска и его Z-факторы

24 Март 2022Рынок офисной недвижимости Новосибирска и его Z-факторы -

Банк "Фридом финанс" в Казахстане делает платным выпуск карт для россиян

7 Октябрь 2022Банк "Фридом финанс" в Казахстане делает платным выпуск карт для россиян

7 Октябрь 2022Банк "Фридом финанс" в Казахстане делает платным выпуск карт для россиян -

В 2024 году «Лидер Инвест Групп» инвестирует в развитие МИП «Верх-Тулинский» более 508 млн рублей

21 Март 2024В 2024 году «Лидер Инвест Групп» инвестирует в развитие МИП «Верх-Тулинский» более 508 млн рублей

21 Март 2024В 2024 году «Лидер Инвест Групп» инвестирует в развитие МИП «Верх-Тулинский» более 508 млн рублей -

За неполный 2023 год россияне получили в Казахстане почти 110 тысяч ИИН

18 Август 2023За неполный 2023 год россияне получили в Казахстане почти 110 тысяч ИИН

18 Август 2023За неполный 2023 год россияне получили в Казахстане почти 110 тысяч ИИН -

Черногория готовится побороться за цифровых кочевников

31 Август 2022Черногория готовится побороться за цифровых кочевников

31 Август 2022Черногория готовится побороться за цифровых кочевников -

В ОАЭ опубликовали первые рендеры казино-отеля

2 Май 2023В ОАЭ опубликовали первые рендеры казино-отеля

2 Май 2023В ОАЭ опубликовали первые рендеры казино-отеля -

К концу 2026 года маркетплейсы увеличат общий объём складских площадей в России до 17 млн м²

29 Ноябрь 2023К концу 2026 года маркетплейсы увеличат общий объём складских площадей в России до 17 млн м²

29 Ноябрь 2023К концу 2026 года маркетплейсы увеличат общий объём складских площадей в России до 17 млн м² -

Московская компания возведёт новый комплекс вместо недостроенной "Снежной мили" в Новосибирске

25 Декабрь 2022Московская компания возведёт новый комплекс вместо недостроенной "Снежной мили" в Новосибирске

25 Декабрь 2022Московская компания возведёт новый комплекс вместо недостроенной "Снежной мили" в Новосибирске -

Сербия утвердила упрощение получения ВНЖ и гражданства

6 Август 2023Сербия утвердила упрощение получения ВНЖ и гражданства

6 Август 2023Сербия утвердила упрощение получения ВНЖ и гражданства -

Аренда помещения под ресторан в Новосибирске

18 Февраль 2021Аренда помещения под ресторан в Новосибирске

18 Февраль 2021Аренда помещения под ресторан в Новосибирске -

Итоги первого квартала: новосибирская вторичка продолжает медленно расти в цене

3 Апрель 2024Итоги первого квартала: новосибирская вторичка продолжает медленно расти в цене

3 Апрель 2024Итоги первого квартала: новосибирская вторичка продолжает медленно расти в цене -

В 2033 году Дубай будет праздновать 200 лет на берегах Персидского залива

7 Январь 2023В 2033 году Дубай будет праздновать 200 лет на берегах Персидского залива

7 Январь 2023В 2033 году Дубай будет праздновать 200 лет на берегах Персидского залива -

Как ситуация с подорожанием металла влияет на складской рынок?

25 Апрель 2021Как ситуация с подорожанием металла влияет на складской рынок?

25 Апрель 2021Как ситуация с подорожанием металла влияет на складской рынок? -

Извинения "Промышленно-логистическому парку Восточный" за размещение некорректной информации

19 Январь 2019Извинения "Промышленно-логистическому парку Восточный" за размещение некорректной информации

19 Январь 2019Извинения "Промышленно-логистическому парку Восточный" за размещение некорректной информации -

В ОАЭ с 3 октября вступают в силу новые визовые правила

3 Октябрь 2022В ОАЭ с 3 октября вступают в силу новые визовые правила

3 Октябрь 2022В ОАЭ с 3 октября вступают в силу новые визовые правила -

Где сейчас гражданину России оформить зарубежную банковскую карту

13 Апрель 2023Где сейчас гражданину России оформить зарубежную банковскую карту

13 Апрель 2023Где сейчас гражданину России оформить зарубежную банковскую карту -

Александр Назаров рассказал Деловому Кварталу о причинах открытия Представительства в Москве

25 Октябрь 2019Александр Назаров рассказал Деловому Кварталу о причинах открытия Представительства в Москве

25 Октябрь 2019Александр Назаров рассказал Деловому Кварталу о причинах открытия Представительства в Москве -

В Новосибирской области стартовало строительство транспортно-логистического центра

13 Сентябрь 2022В Новосибирской области стартовало строительство транспортно-логистического центра

13 Сентябрь 2022В Новосибирской области стартовало строительство транспортно-логистического центра -

Активный спрос на офисные помещения ставит новые рекорды

21 Июль 2023Активный спрос на офисные помещения ставит новые рекорды

21 Июль 2023Активный спрос на офисные помещения ставит новые рекорды -

В Пафосе появится современный «зеленый» бизнес-центр

21 Сентябрь 2022В Пафосе появится современный «зеленый» бизнес-центр

21 Сентябрь 2022В Пафосе появится современный «зеленый» бизнес-центр -

Японская компания N-Ark представила амбициозный проект плавучего города Dogen City

14 Июнь 2023Японская компания N-Ark представила амбициозный проект плавучего города Dogen City

14 Июнь 2023Японская компания N-Ark представила амбициозный проект плавучего города Dogen City -

Сбербанк запустил переводы в Казахстан на карты Visa и MasterCard

6 Сентябрь 2023Сбербанк запустил переводы в Казахстан на карты Visa и MasterCard

6 Сентябрь 2023Сбербанк запустил переводы в Казахстан на карты Visa и MasterCard -

Объем сделок со складами в России со стороны логооператоров может достигнуть по итогам 2023 года 730 тысяч квадратных метров

19 Октябрь 2023Объем сделок со складами в России со стороны логооператоров может достигнуть по итогам 2023 года 730 тысяч квадратных метров

19 Октябрь 2023Объем сделок со складами в России со стороны логооператоров может достигнуть по итогам 2023 года 730 тысяч квадратных метров -

"Эти деньги нужно отбивать": томская компания получила часть ЦУМа — на его месте может вырасти высотка

11 Октябрь 2023"Эти деньги нужно отбивать": томская компания получила часть ЦУМа — на его месте может вырасти высотка